Предприятие в процессе своей хозяйственной деятельности производит расчеты с различными контрагентами – физическими и юридическими лицами. В момент расчетов у компании возникает кредиторская и дебиторская задолженности, которые оказывают заметное влияние на ее устойчивость. О различиях читайте здесь.

Содержание:

- Что такое дебиторская задолженность?

- Виды дебиторской задолженности

- Учет дебиторской задолженности

- Срок дебиторской задолженности

- Взыскание дебиторской задолженности

- Списание дебиторской задолженности

- Оборачиваемость дебиторской задолженности

- Анализ российских компаний

Что такое дебиторская задолженность?

Дебиторская задолженность (ДЗ) – это долг других компаний или физических лиц перед компанией-поставщиком за поставленные, но еще не оплаченные товары. В другом варианте это предоплата за еще не полученный компанией товар.

Простыми словами: дебиторский долг включает все то, что нам должны (деньги или товар). Известное слово “дебиторка” это просто еще один вариант названия, используемый бухгалтерами. Помимо товарооборота, ДЗ может возникнуть в следующих случаях:

- выплата аванса работникам, другим компаниям или бюджету

- переплата налогов в бюджет

- выдача займов сотрудникам предприятия

- неуплата учредителем доли в УК и т.д.

Лица, которые должны предприятию, называются дебиторами. Дебиторский долг возникает, когда участники контракта не могут исполнить обязательства одновременно. Например, фирма отгрузила товар, но по условиям договора срок оплаты составляет 5 дней после поставки. В течение этих 5 дней, пока вторая организация не заплатит за продукцию, у компании-поставщика в учете будет числиться дебиторская задолженность.

Виды дебиторской задолженности

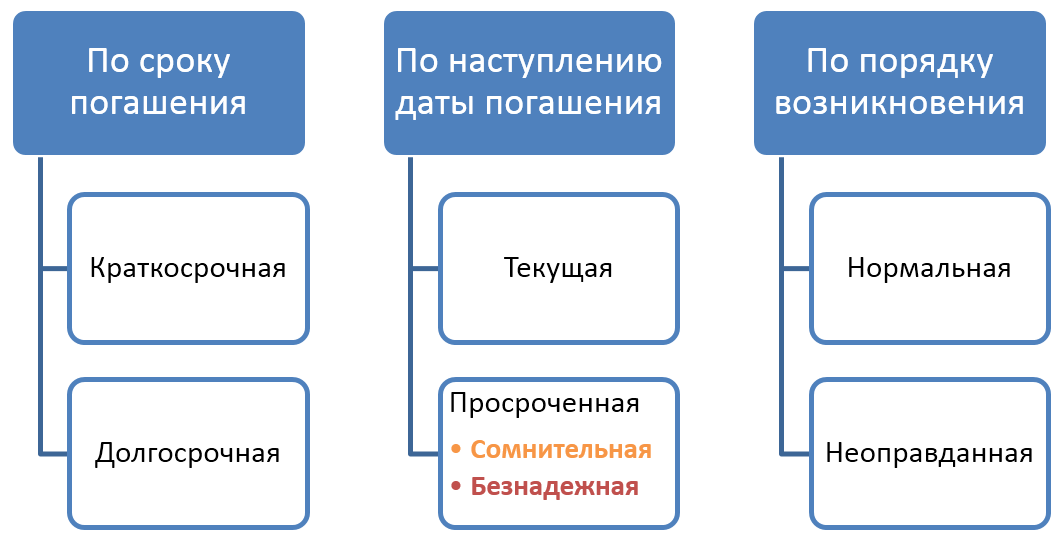

В учете ДЗ классифицируется по различным признакам:

- по сроку погашения

- по дате погашения

- по порядку возникновения

Краткосрочной считается задолженность, срок оплаты которой составляет менее 12 месяцев, долгосрочной – более 12 месяцев.

По наступлению даты погашения выделяют текущие и просроченные долги. Текущий долг подразумевает, что срок выплаты еще не настал по условиям договора. По просроченному долгу срок выплаты уже прошел, но деньги не были перечислены компании-кредитору в установленный условиями контракта период.

Просроченная дебиторская задолженность, в свою очередь, делится на сомнительные и безнадежные долги. Сомнительной считается задолженность, возврат которой вызывает сомнение у компании-кредитора. При этом имеются какие-то гарантии ее возврата, например, обеспечение. Безнадежная ДЗ – это долги с истекшим сроком без обеспечения, а также долги дебиторов-банкротов.

По порядку возникновения ДЗ бывает:

- нормальная – возникшая в рамках учетной политики компании;

- неоправданная – возникшая в результате нарушения существующих регламентов

Например, в учетной политике предприятия указано, что отгрузка продукции для одного контрагента возможна только после оплаты предыдущих поставок. Первая поставка и возникшая в связи с этим задолженность является нормальной. Если компания, не дождавшись оплаты, поставит товар повторно, то такой долг дебитора будет являться неоправданным.

? В зависимости от того, кто является дебитором, возможно дополнительное деление последних на:

- покупателей

- поставщиков

- государства

- работников

- учредителей

Для внутреннего управленческого учета возможна собственная дополнительная классификация, которая позволит анализировать задолженность дебиторского типа и принимать решения по ее взысканию или списанию.

Учет дебиторской задолженности

В законодательстве РФ не предусмотрен отдельный нормативно-правовой акт, регулирующий вопросы учета дебиторской задолженности. Она ведется в соответствии с существующими ПБУ, учетной политикой предприятия и сложившейся бухгалтерской практикой.

По МСФО учет дебиторской задолженности делается в соответствии со стандартом IFRS 9 «Финансовые инструменты». Дебиторская задолженность в балансе отображается как актив и характеризует поступление денег на счет организации в будущих периодах. Разница в учете между РСБУ и МСФО представлена в таблице.

|

Показатель |

МСФО |

РСБУ |

| Критерии признания актива | ДЗ признается, если величину выручки можно надежно оценить и существует большая вероятность получения экономической выгоды | Отсутствуют |

| Порядок признания | На дату заключения договора или проведения расчетов | На дату отгрузки продукции |

| Методы оценки | Изначально ДЗ оценивается по справедливой стоимости, с учетом прямых затрат. Впоследствии – по справедливой стоимости | Оценка определяется условиями договора |

| Отражение дебиторской задолженности в балансе

|

В графе оборотных активов |

|

| За минусом безнадежных долгов | За минусом резерва по сомнительным долгам | |

| Формирование резерва по сомнительным долгам (РСД) | Определяется руководством организации. Резерв необходим для приведения ДЗ к справедливой стоимости | Вычисляется по результатам инвентаризации, формируется только в отношении конкретного долга |

| Цель инвентаризации | Выявление просроченных долгов, проведение мероприятий по сомнительным долгам, подтверждение данных баланса | Документальное подтверждение существующих обязательств компании для подтверждения достоверности отчета |

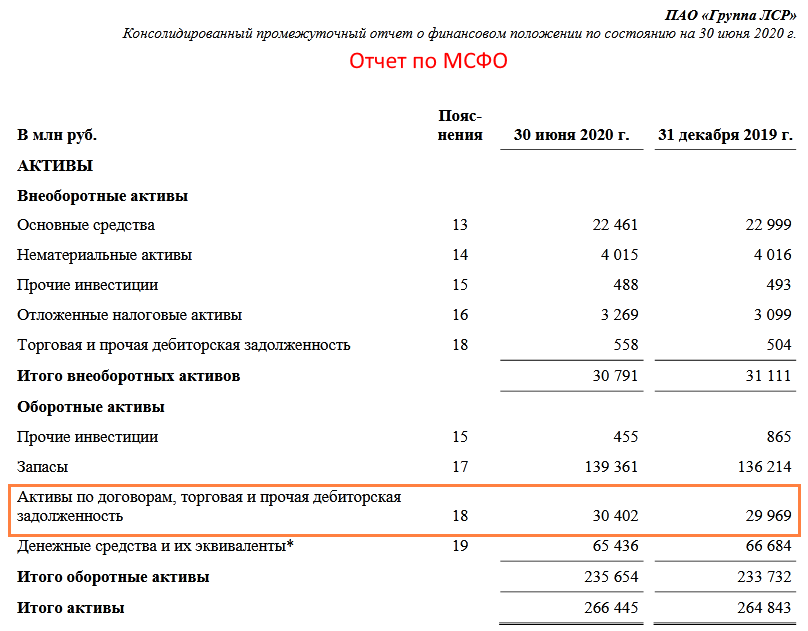

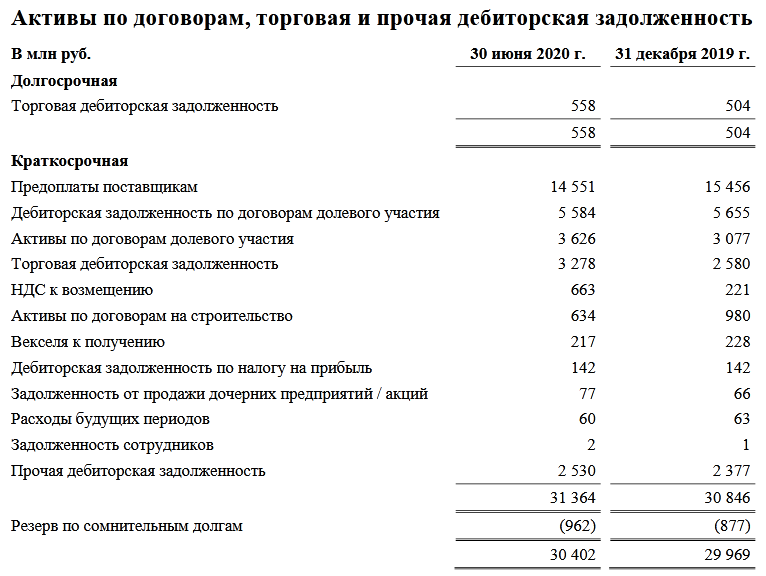

Про оборотные активы компании читайте здесь. Из-за разности в принципах признания и отражения дебиторского долга, в отчете по МСФО и отчете РСБУ будет отражаться различная сумма долга дебитора. Плюс иногда часть дебиторского долга может дублироваться и во внеоборотных активах, дополнительно указывая на его долгосрочный характер. Ниже отчеты ПАО «ЛСР» на 30 июня 2020 г. (млн. и тыс. рублей соответственно).

В пояснениях к отчетности можно найти более подробную расшифровку дебиторского долга, который главным образом приходится на пять крупнейших дебиторов компании, находящихся на территории РФ:

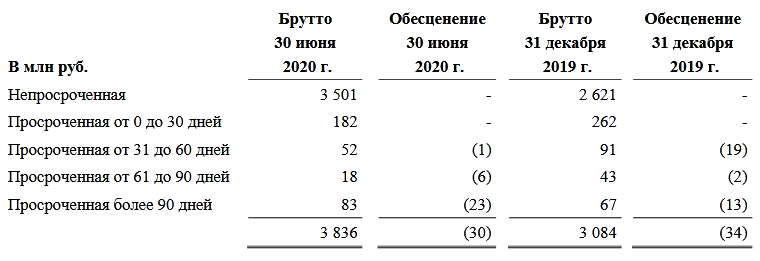

На отчетную дату торговая дебиторская задолженность по срокам давности распределялась следующим образом:

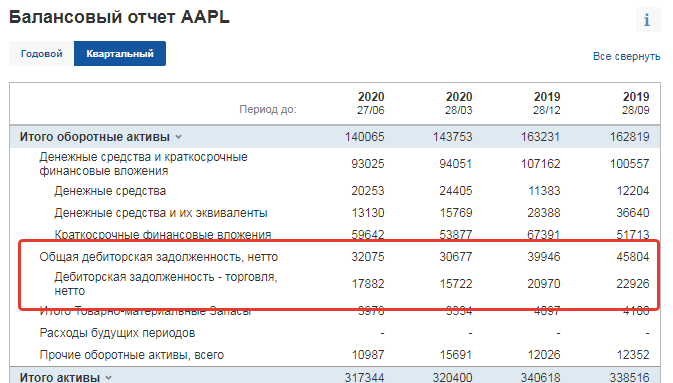

Зарубежные компании не имеют отчетность по РСБУ. Они отчитываются только по МСФО, и в балансе при отражении задолженности дебиторов используется слово «нетто», т.е. очищенная от безнадежных долгов. Для примера можно посмотреть баланс Apple с investing.com (млн. долл.)

С целью минимизации риска невозврата долгов от дебиторов и, как следствие, риска получения убытка, предприятия должны создавать финансовый резерв. Согласно налоговому учету, он не может быть более 10% от полученной выручки за отчетный период.

На формирование резерва оказывает влияние и срок просрочки. Он не создается, если период просрочки по погашению дебиторского долга менее 45 дней. Если просрочка составляет 45-90 дней, то резерв может быть сформирован в размере 50% от величины причитающейся суммы. Если свыше 90 дней – 100% от задолженности.

Срок дебиторской задолженности

Чтобы предприятие могло полноценно вести свою деятельность, ему необходимо четко определить срок оплаты дебиторской задолженности. И здесь очень важно понятие ″срок исковой давности″, т.е. того периода, в течение которого организация сможет взыскать долг через суд.

Срок исковой давности для взыскания дебиторской задолженности составляет 3 года

Срок давности дебиторской задолженности, чаще всего, определяется условиями контракта. Например, по договору оплата должна быть произведена до 5 мая. Начиная с 6 мая задолженность считается просроченной.

По условиям контракта может быть не установлена конкретная дата оплаты, т.е. срок определен моментом востребования. В таком случае задолженность погашается в течение 7 дней с момента востребования. Начиная с 8-ого дня она считается просроченной.

Срок списания дебиторской задолженности может быть продлен. Он отсчитывается с момента последнего события. Например, наступил 1 день просрочки, начался отсчет срока взыскания. Через месяц компания-кредитор выставила требование о погашении – срок возобновился. Еще через месяц организация-дебитор направила ответ на требование – срок опять возобновился. Срок взыскания можно продлить таким способом до 10 лет.

В США период взыскания по общему закону также ограничен 10 годами. Но каждый штат может принять собственный нормативно-правовой акт, увеличивающий данный срок.

Взыскание дебиторской задолженности

Если срок долга истек, но организация-дебитор не принимает мер по его оплате, компании необходимо провести дополнительные мероприятия по истребованию. В противном случае дебиторская задолженность организации перейдет в безнадежную, и ее придется списать на убыток. До наступления срока погашения ДЗ требовать от дебитора оплаты компания-кредитор не вправе.

В первую очередь предприятие должно попытаться истребовать оплату в досудебном порядке. Для этого в адрес дебитора направляется претензия с указанием факта несоблюдения срока погашения задолженности.

Если дело дойдет до суда, потребуется подтвердить, что предприятие-должник было уведомлено о задолженности надлежащим образом. Поэтому претензия направляется в письменном виде заказным письмом с уведомлением или с нарочным с проставлением отметки о получении на втором экземпляре документа.

После рассмотрения претензии должник может предложить заключить соглашение, в котором будет перенесен срок оплаты или составлен график выплаты долга частями. Предприятие может не направлять требование в адрес дебитора и сразу обратиться в судебный орган за взысканием дебиторской задолженности, если размер долга менее 400 тыс. руб.

Существует также понятие “продажа дебиторской задолженности”, когда компания-продавец может избавиться от долга, продав его с дисконтом другому лицу. Делается это или через договор уступки требования (цессия), либо через промежуточную факторинговую компанию, которая выплачивает продавцу деньги, давая покупателю отсрочку платежа.

Если должник в течение 30 суток с момента получения требования не предпринял никаких попыток по погашению ДЗ, предприятие может обратиться в суд. По решению судебного органа долг взыскивается в принудительном порядке, путем ареста счетов или реализации активов.

По итогам 2019 года в Российской Федерации удалось взыскать лишь 4,4% из сумм безнадежной к взысканию дебиторских долгов, включенных в реестр требований кредиторов в делах о банкротстве юридических лиц. При этом в 68% всех дел кредиторы остались вообще без выплат.

Прежде чем обращаться в суд для взыскания дебиторской задолженности, предприятию следует убедиться, что данное мероприятие будет иметь положительный результат. Если компания-должник признана банкротством, то даже получение судебного решения не означает, что необходимая сумма будет погашена. При этом кредитор понесет затраты на судебное разбирательство и не сможет списать долг дебитора, пока не закончится срок исполнительного производства.

Списание дебиторской задолженности

Перед тем, как списать дебиторскую задолженность, следует установить, что она является безнадежной. Понятие безнадежности установлено п. 2 ст. 266 НК РФ.

Безнадежной считается ДЗ, по которой:

- прошел срок давности для взыскания через суд;

- вынесено судебное решение об окончании исполнительного производства из-за невозможности взыскания финансов;

- предприятие-дебитор ликвидировано и исключено из ЕГРЮЛ

Если должник это индивидуальный предприниматель, списание дебиторской задолженности возможно при его смерти или признании банкротом. Списать долг по причине исключения ИП из ЕГРИП (Единый государственный реестр индивидуальных предпринимателей) нельзя, т.к. он несет ответственность по обязательствам собственным имуществом, а не только активами, используемыми в целях коммерческой деятельности.

После установления факта безнадежности долга и сбора подтверждающей документации, ДЗ списывается на убыток. Из баланса безнадежная сумма долга удаляется, но отражается на забалансовом счете 007 еще в течение 5 лет. И только после этого она списывается окончательно.

В 2016 году аудиторами была выявлена одна из крупнейших дебиторских задолженностей у компании «Роскосмос» в размере более 200 миллиардов рублей. Она перешла к корпорации от ликвидированного федерального космического агентства, у которого Роскосмос является правопреемником. Вместо того чтобы взыскивать долги, Роскосмос признал их безнадежными и списал на убытки.

Оборачиваемость дебиторской задолженности

Для оценки эффективности работы специалистов по взысканию ДЗ в организации рассчитывается показатель оборачиваемости дебиторской задолженности. Он отражает, сколько раз за год компания получила от должников оплату ДЗ в объеме среднегодового остатка.

Показатель рассчитывается как отношение выручки к размеру дебиторского долга за период (квартал, полгода или год). Для примера рассчитаем оборачиваемость для ПАО «ЛСР» и Apple. При расчете используются данные отчетности по МСФО.

Так, выручка ЛСР за полгода к 30 июня 2020 г. согласно отчетности составляет 48 101 млн. р. Показатели задолженности за полугодие рассчитаем как среднее между концом 2019 года и 30 июня 2020 г. Тогда

Оборачиваемость ДЗ (ЛСР)=48 101/((30 402+29 969)/2)=1,6

У Apple общий квартальный доход к концу июня 2020 г. составляет 59 685 млн. $. Тогда

Оборачиваемость ДЗ (Apple)=59 685/32 075=1,8

Показатель не имеет общепринятого нормального значения и во многом зависит от отрасли бизнеса. Чем выше оборачиваемость, тем быстрее контрагенты оплачивают свои долги, а значит, предприятие быстрее получает вложенные деньги.

На основании показателя оборачиваемости можно посчитать период сбора ДЗ, т.е. число дней, которое требуется компании для возврата всех текущих долгов. Для этого нужно количество дней в году (365) разделить на коэффициент оборачиваемости.

Своевременный возврат ДЗ очень важен для каждой организации. Когда задолженность погашается, компания получает прибыль от реализации продукции. Если долг является безнадежным к взысканию, компания несет убытки.

Анализ российских компаний

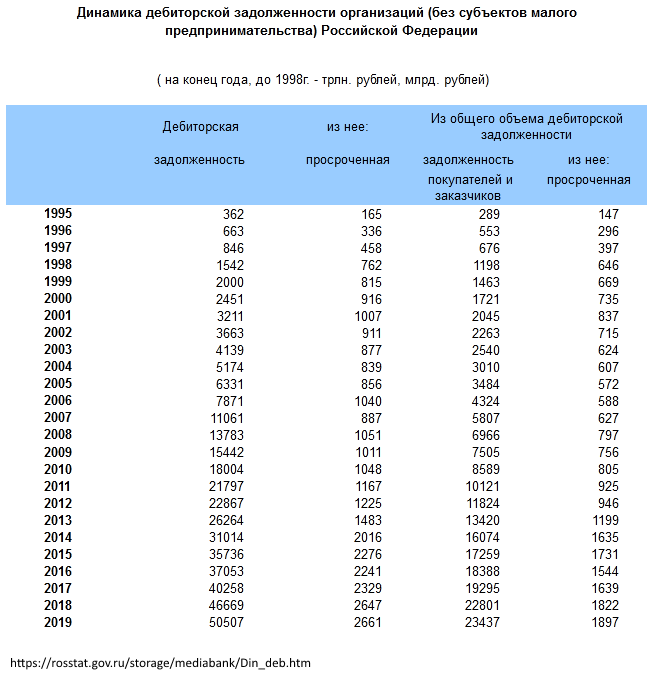

Российская статистика за последние 25 лет позволяет провести дополнительный анализ по всем компаниям в целом:

Как видно, у компаний наблюдается непрерывный рост дебиторской задолженности, которая к 2020 году превысила 50 трлн. рублей. Динамика роста прослеживается и у просроченных дебиторских долгов, но совсем другая: так, в 1995 году они составляли почти половину общей причитающейся суммы, тогда как в 2019 году только около 5% от нее.

Кроме того, с 2000 года дебиторский долг в целом вырос более, чем в 20 раз, тогда как просроченный только в три раза. Все это говорит как об инфляции последней четверти века, так и стабилизации бизнеса российских компаний, сумевших за это время снизить просроченный дебиторский долг примерно в 10 раз.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.