24.07.20 г. Советом Федерации был одобрен принятый в третьем чтении закон «О внесении изменений в ФЗ № 39 от 22.04.96 г. ″О рынке ценных бумаг″». Изменения в данном законе по логике создателей направлены на защиту неопытных инвесторов при работе с финансовыми инструментами на фондовом рынке, а также на повышение степени доверия со стороны населения к бирже. Варианты обсуждались уже давно, основная цель поправок – привлечение частного капитала на биржу. Изменения вступят в силу с апреля 2022 г.

Категории инвесторов

Обновленный закон о квалифицированных инвесторах устанавливает две категории, как было и до изменения в законодательстве:

-

квалифицированные

-

неквалифицированные

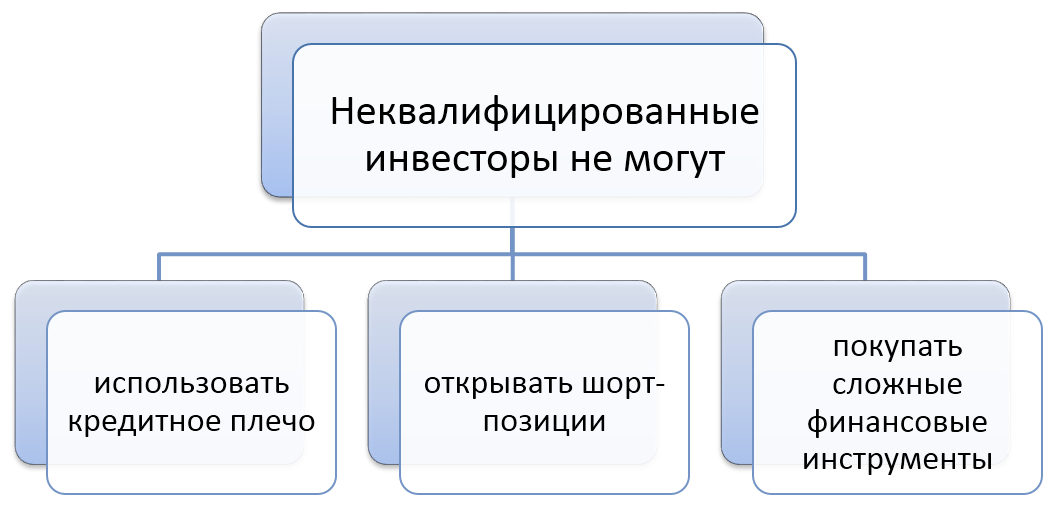

В категорию неквалифицированных относят всех новичков, не имеющих опыта в торговле финансовыми инструментами. Чтобы защитить таких незнающих людей от денежных потерь, им недоступны операции с некоторыми активами.

К квалифицированным участникам относятся физ. и юр. лица, имеющие опыт работы на бирже. Они могут совершать сделки с любыми активами, без ограничений.

Физические лица

Чтобы получить квалифицированный статус, инвестор должен удовлетворять установленным законом требованиям. На сегодняшний день квалификация инвесторов определяется на основании Указания Банка России от 29.04.15 г. № 3629-У. Физ. лицу следует обратиться к выбранному брокеру и представить подтверждающую документацию. Брокерская компания проверяет представленные документы и выносит решение о включении лица в реестр квал. инвесторов или об отказе во включении в реестр.

Критерии получения статуса для физ. лиц:

- по суммарным активам – владеть активами на сумму от 6 млн. руб.;

- по опыту работы – не менее 2- х лет в фирме, совершающей сделки не бирже;

- по активности – проводить не менее 1 сделки в месяц и от 10 сделок за квартал. Суммарный объем сделок должен быть от 6 млн. руб. за последние 4 квартала;

- по образованию – диплом о высшем экономическом образовании, аттестат или сертификат, выданные образовательным учреждением, осуществляющим аттестацию в сфере профессиональной деятельности на бирже

Закон о квалификации инвесторов также вносит поправки в ведение реестра, учитывающего их. Ранее каждый брокер вел собственный реестр и при переходе от одной брокерской фирмы в другую клиенту приходилось заново подтверждать свой статус.

Поправки к закону позволяют ввести новый, единый реестр квалифицированных участников рынка. Это позволит инвестору не проходить подтверждение квалификации при смене брокерской компании.

Юридические лица

Квалифицированный статус имеют компании, перечисленные в п.2 ст. 51.2 Федерального закона № 39 – клиринговые фирмы, АИФ, ПИФ, АСВ и т.д.

При этом его также сможет получить юр. лицо, являющееся коммерческим предприятием. Т.е. некоммерческие организации отпадают. Компания, генерирующая прибыль, для получения статуса должна отвечать хотя бы одному из критериев:

- собственный капитал более 200 млн. руб;

- совокупная сумма сделок на бирже от 50 млн. руб;

- выручка более 2 млрд. руб. в год;

- сумма активов свыше 2 млрд. руб.

С 2022 г. изменится показатель выручки и чистых активов. Минимальный показатель выручки вырастет до 30 млрд., а сумма активов снизится до 700 млн. руб.

Ограничения

Новый закон о категориях инвесторов предусматривает ограничения для неквалифицированных участников. Они не смогут использовать кредитное плечо, открывать короткие позиции и приобретать сложные финансовые инструменты – фьючерсы, опционы, паи закрытых паевых фондов, акции 3-го уровня Московской биржи и др.

Акции зарубежных компаний будут доступны инвесторам без статуса, если они включены в расчет фондовых индексов. Перечень доступных индексов будет подготовлен Центробанком РФ к началу следующего года.

Закон ограничивает покупку структурных облигаций на бирже, при этом сохраняет право на приобретение полиса ИСЖ, а также структурных продуктов банковских компаний и страховщиков.

Закон о квалифицированных инвесторах также предусматривает ответственность брокера за реализацию актива, к которому у неквалифицированного инвестора нет доступа. Если это произойдет, брокера обяжут выкупить «запрещенные» активы обратно, а также возместить расходы на брокерскую комиссию.

Неквалифицированный инвестор сможет купить:

- акции и облигации голубых фишек Мосбиржи;

- государственные и муниципальные облигации;

- паи биржевых ПИФ;

- валюту;

- ETF российских провайдеров FinEx и ITIFunds

По новым правилам все инвесторы смогут принимать участие в IPO, если эмитент ценной бумаги котируется на Московской бирже. Если же российский эмитент решит размещаться на иностранной площадке – например на Лондонской бирже – то доступ туда через российских брокеров будет предоставляться только инвестором со статусом.

Как получить доступ к «запрещенным» активам

Закон о категоризации инвесторов оставляет для ″неквалов″ возможность проводить сделки с активами, отсутствующими в перечне разрешенных. Для этого физ. лицу потребуется пройти тест, состоящий из 2-х блоков:

- самооценка;

- знание об инструменте

Например, если инвестор захочет приобрести фьючерсы, то ему придется сдать тест на знание именно этого инструмента. Тестирование будет бесплатным.

На сегодняшний день формат тестирования и список вопросов еще не определены. Но предполагается, что ответы на тест должны определить, насколько тестируемое лицо разбирается в данном инструменте и в какой степени может оценить риски совершаемых сделок.

Если инвестор не прошел тестирование, он сможет попытаться сдать тест повторно, получив перед этим комментарии от своего брокера о работе данного инструмента.

Также за клиентом закрепляется право «последнего слова». Т.е. если он не сдал тест, но ему крайне необходимо купить запрещенный ему инструмент, он может сделать это, соблюдая ряд требований:

- брокер должен письменно уведомить клиента обо всех возможных рисках, связанных с активом, а инвестор дать свое письменное согласие на принимаемые риски. Таким образом, брокер полностью освобождается от ответственности за финансовые потери клиента;

- сумма сделки ограничена 100 тыс. руб. или 1 лотом, если стоимость лота больше ограничительной суммы.

Закон не имеет обратной силы

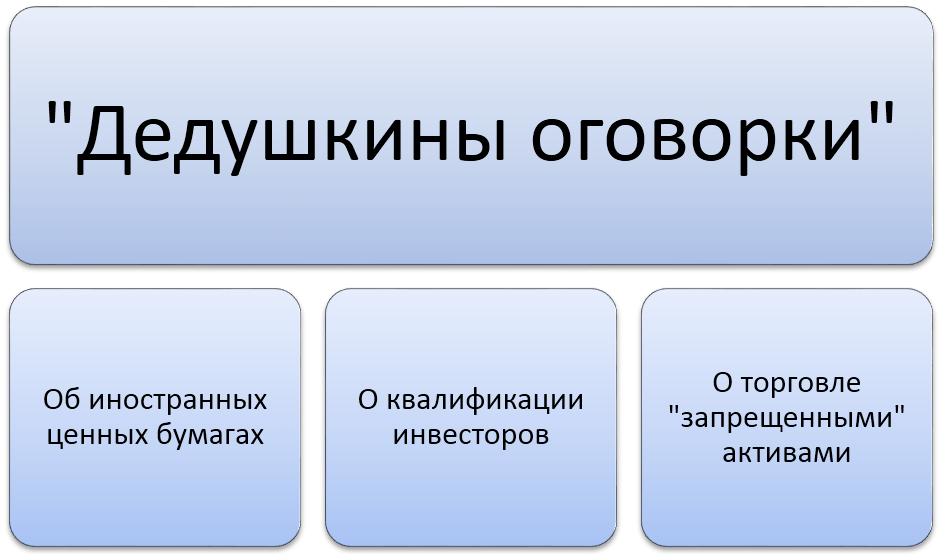

В международной практике существует принцип охраны интересов инвесторов от изменений в законодательстве по вопросам обращения активов на бирже. Их также называют «дедушкины оговорки».

Смысл таких «оговорок» заключаются в том, что новый закон о категоризации инвесторов не отменяет и не изменяет сделки, заключенные до его принятия. Т.е. если неквалифицированный участник рынка владеет «запрещенным» активом и приобрел его до изменения в законодательстве, то никто не вправе забрать у него данный актив.

Закон включает в себя следующие оговорки:

- зарубежные бумаги, торгующиеся на бирже до внесения изменения в законодательство и не соответствующие новым требованиям, продолжат находиться в обороте;

- инвесторы, ранее признанные квалифицированными, сохранят свой статус;

- инвесторы без статуса, владеющие “запрещенными” активами, могут после внесения поправок проводить с ними сделки без прохождения тестирования

Таким образом, изменения в законе о категориях инвесторов направлены главным образом на новичков фондового рынка. Для физ. и юр. лиц, уже торгующих на бирже, кардинально ничего не поменяется.

Комментарии по поводу изменений

Изменения в законодательстве о категориях инвесторов получили различные отзывы, некоторые из которых приведены ниже.

Мнение главы Госдумы по фин. рынку А. Аксакова:

«Профессиональные участники зачастую намеренно вводят в заблуждение граждан, пользуясь их незнанием законов биржевого рынка, говоря им, что данный актив позволит заработать большой доход. Хотя физ. лицо с той же вероятностью рискует все потерять».

Президент холдинга «Финам» Владислав Кочетков считает, что

«Новый закон ограничивает возможности для частных лиц на российской бирже и увеличивает уровень недобросовестной конкуренции».

Заместитель генерального директора «Открытие Брокер» А. Салащенко также высказался о новом законе о квалификации инвесторов:

«Очень важно, чтобы регулятор и профессиональное сообщество пришли к единому мнению в вопросах разработки тестов для различных видов активов и установления критериев оценки успешной сдачи тестирования».

Президент Национальной финансовой ассоциации Василий Заблоцкий:

«Принципы определения квалификации для инвестора остаются прежними. Вся суть изменений в ограничении определенных видов сделок для неквалифицированных инвесторов без прохождения специального тестирования. НФА уже разработала приблизительные тесты по каждому виду актива».

Мое мнение

Закон по отношению к неквалифицированным инвесторам выглядит как компромисс законодателей с индустрией, сдвинутый в сторону индустрии. Наилучшее описание: “нельзя, но если хочется, то можно”. Т.е. с одной стороны неопытный участник рынка будет формально защищен от инструментов с высоким риском, но с другой обойти ограничения видимо будет нетрудно. К тому же стоит ожидать лояльного отношения брокера вплоть до конкретной помощи в прохождении теста – сделки клиента в его интересах.

Плюсом выглядит то, что законодатели не стали препятствовать россиянам открывать зарубежные брокерские счета, ограничившись более строгой отчетностью по ним. В результате российский инвестор может как покупать биржевые ПИФы и ряд ETF на Московской бирже через российских посредников, так и идти за более широким набором биржевых фондов к иностранному брокеру. В целом закон кажется мне вполне разумным, поскольку ответственность за финансовое образование в первую очередь лежит на самом инвесторе, а не на ком-то еще.

Основные изменения для инвесторов и юридических лиц

| Параметр | До 1 апреля 2022 г. | После 1 апреля 2022 г. |

| Минимальная выручка (для юр. лиц), дающая квал. статус | 2 млрд. р. в год | 30 млрд. р. в год |

| Чистые активы (для юр. лиц), дающие квал. статус | 2 млрд. р. | 700 млн. р. |

| Реестр квалифицированных инвесторов | Каждый брокер ведет собственный реестр, нет единой базы | Будет вестись единый реестр, при переходе к другому брокеру не нужно подтверждать квалификацию |

| Прохождение тестирования инвесторов без статуса для работы с «запрещенными» активами | Не предусмотрено | Да, для каждого вида актива требуется пройти отдельный тест |

| Ограничение на сумму сделки инвесторам без статуса по «запрещенным» финансовым инструментам | Не установлено | Если инвестор не сдаст тест, то максимальная сумма сделки составляет 100 тыс. руб. или 1 лот |

| Использование кредитного плеча и открытие шорт-позиций неквалифицированными инвесторами | Не запрещено | Запрещено |

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.