Активный инвестор, при выборе компаний для вложения средств, оценивает предполагаемый доход от своих инвестиций. Оценка проводится на основании показателей отчетности. Все акционерные общества, ценные бумаги которых размещаются на фондовом рынке, составляют бухгалтерские отчеты по российским и международным стандартам, а сами отчеты подлежат ежегодной аудиторской проверке. Но даже такой контроль не гарантирует, что отчет не будет содержать искажений или завышения прибыли. Как сказано в одной книге:

Финансовый отчет компании о доходах можно сравнить с бикини. Конечно, интересно то, что он открывает, но куда интереснее то, что он скрывает

Мотивы искажения отчетности

Фальсификация финансовой отчетности с фиктивным завышением прибыли проводится по следующим мотивам:

- курсовой рост акций – успешное по отчетности предприятие скорее всего увеличит котировки своих акций, которые станут более популярными у инвесторов. Для менеджмента компании это означает возможность продать свои акции по лучшей цене и ряд других преимуществ;

- получение кредита – для этого завышается не только прибыль компании, но и стоимость активов, которые могут быть переданы в качестве обеспечения возвратности займа;

- соответствие критериям регулятора – ЦБ РФ, материнские компании, различные гос. органы устанавливают показатели эффективности работы для предприятий различных сфер деятельности;

- личные обстоятельства сотрудников – менеджмент получает дополнительные премии и бонусы, исходя из финансовых показателей деятельности.

Искажение бухгалтерской отчетности может быть не только в направлении увеличения, но и в сторону уменьшения прибыли. Прибыль уменьшается с целью оптимизации налогов – чем меньше прибыль, тем ниже налогооблагаемая база.

Как нарисовать прибыль?

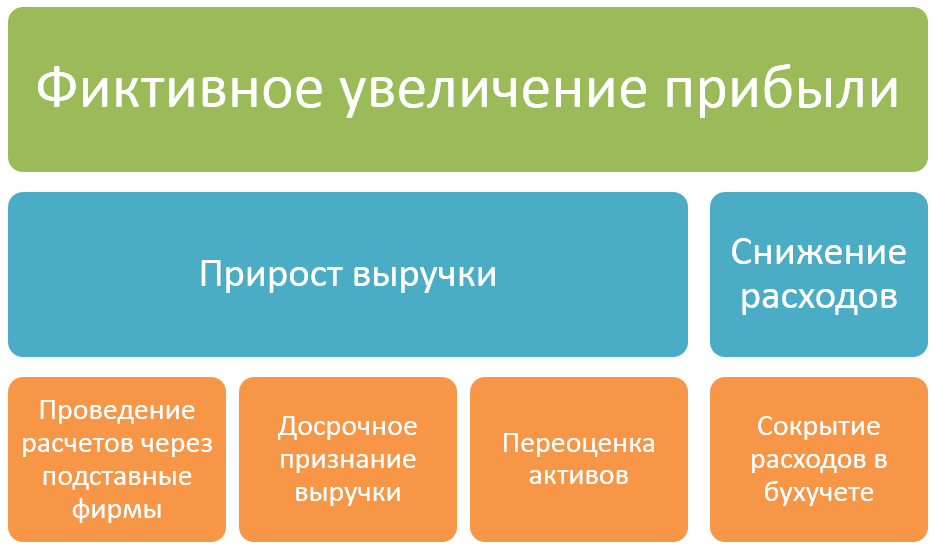

Фиктивное увеличение прибыли достигается двумя путями:

- приростом выручки

- снижением расходов

Проведение расчетов через подставные фирмы

Фальсификация отчетности этого типа выглядит следующим образом: предприятие реализует товары только на бумаге, без их фактического перемещения на арендованные склады. При этом оформляются документы на продажу и на счет поступают деньги. В бухучете фиксируется выручка, которая повышает прибыль компании в отчетном периоде. После сдачи отчета покупатели «возвращают» товар и получают обратно свои деньги, после чего продукция реализуется реальным покупателям.

Данная схема позволяет искусственно нарастить выручку, когда предприятию это необходимо.

Такое искажение отчетности использовала компания Quantum в период с 2015 по 2018 гг. Компания вступила в сговор со своими торговыми партнерами и договорилась размещать «заказы на складские запасы». Цель «заказов на складирование» заключалась в том, чтобы позволить торговым партнерам накапливать запасы новых продуктов, которые они будут перепродавать в более поздние периоды, чтобы удовлетворить ожидаемый будущий спрос конечных покупателей.

Нарушение заключалось в том, что для таких операций выручка не может признаваться в момент доставки, а должна фиксироваться только по факту сделки с реальным покупателем. Когда мошенничество раскрылось, компанию оштрафовали на 1 миллион $.

Другая компания Symbol в период 1998-2003 гг. завысила прибыль на $530 млн., отражая в отчетности выручку от продажи дистрибьюторам и торговым партнерам, а не реальным покупателям. На компанию и руководство был наложен штраф $37 млн., а также взыскано в пользу акционеров 137 млн. долл.

Досрочное признание выручки

Принципом учета выручки установлено, что доход признается в том же периоде, что и расходы, связанные с его получением. Но предприятия с целью завышения прибыли на границе отчетных периодов иногда признают выручку в одном периоде, а расходы – в следующем. Например, выручка признается в декабре, а расходы – в январе. Это позволяет увеличить прибыль компании в отчетном году.

К неправомерному досрочному признанию выручки также относится продажа с условием. Т.е. договор поставки содержит условие, что компания-продавец имеет право обратного выкупа в течение определенного времени: в таком случае выручка не должна признаваться, пока период обратного выкупа не закончится. Такие сделки должны отражаться как денежная ссуда под залог товара.

Компания Applix признала выручку по итогам 2001 г. в размере почти 900 тысяч $ с целью достижения публично объявленного дохода в 40 миллионов $. На основании завышенных финансовых показателей руководство компании получило бонусы. Затем они проделали ту же схему по итогам 1 полугодия 2002 г., признав досрочно выручку в размере 341 тысяч $, хотя руководство знало, что по условиям контракта есть еще 6 месяцев на обратный выкуп товара.

Переоценка активов

По международным стандартам финансовой отчетности, активы должны отражаться в отчете по реальной стоимости. Если какой-то актив подешевел, то его переоценка списывается на убытки компании. Но предприятия, с целью прироста прибыли, не переоценивают активы или допускают фальсификацию отчетности при их переоценке.

Такой схемой пользовалась девелоперская компания St. Joe Company, в период 2009-2010 гг. Компания не проводила тест на обесценивание актива по объектам нежилой недвижимости и не отражала в отчетности такое обесценивание, произошедшее из-за глобального финансового кризиса 2008 года. По итогам разбирательств руководство компании было оштрафовано на 2,75 млн. $.

Завышали прибыль путем искажения оценки кредитного портфеля и руководители банковской структуры Trinity Capital Corporation. В период 2010-2012 гг. компания зафиксировала чистую прибыль в размере 4,9 млн. $ вместо убытка 25,6 млн. долларов. Руководство компании завышало оценку залогового имущества, передаваемого банку в качестве обеспечения возвратности кредитов, за что структура была оштрафована на 1,5 млн. долларов.

В конце 2009 г. компания Miller Energy Resources увеличила прибыль путем завышения стоимости нефтегазовых участков, расположенных на Аляске, более чем на 400 млн. $. Из-за такого роста прибыли акции компании стали котироваться на NYSE почти по 9$, хотя до этого они стоили менее 1 доллара.

Сокрытие расходов

Для увеличения чистой прибыли компании могут снижать и показатель расходов, проводя часть операций через подконтрольные фирмы, или не признают расходы, наращивая дебиторскую задолженность.

Условия для признания расходов:

- имеется договор или нормативный акт

- сумма расходов определена

- в результате операции происходит снижение экономических выгод организации

WorldCom, Inc. в 2001-2002гг. завысила свой доход почти на 3,8 миллиарда $, не признав и отложив свои затраты. В нарушение принципов бухучета компания провела эти расходы за счет движения капитала.

Искажение отчетности с занижением расходов нередко используется при реализации долгосрочных проектов, когда используется метод поэтапного признания выручки. Согласно требованиям бухгалтерского законодательства, для поэтапного признания выручки требуется оценка процента завершенного объема работы. Завышая процент завершенности работ, предприятие наращивает прибыль в отчетном периоде.

По такой схеме действовала компания 3Net System Incorporated, искажая прибыль за счет искусственного завышения процента готовности проекта по созданию программного обеспечения.

Как уменьшить прибыль?

Проблема снижения прибыли более актуальна для небольших предприятий, стремящихся минимизировать налоги. Крупные АО, напротив, часто стремятся представить себя в более выгодном свете перед инвесторами и контрагентами и завышают показатель прибыли.

Для уменьшения прибыли нужно:

- завысить расходы

- занизить выручку

Занизить выручку проще всего предприятиям, работающим в сфере услуг. Достаточно оказать услуги без договора и получить оплату наличными, а не через расчетный счет – и контролирующие органы не смогут выявить нарушение. Правда, такое мошенничество чревато уголовной ответственностью.

Завышение расходов проводится путем заключения фиктивных договоров или при помощи увеличения реальной стоимости полученных услуг, например, аренды офисных или складских помещений. Но данные способы незаконны.

Законные способы увеличения расходов:

- покупка основных фондов в лизинг – если купить основное средство сразу и поставить его на баланс, то в расходы будет включаться только амортизация, в то время как при долгосрочной аренде в расходы будет включена вся сумма по договору лизинга;

- покрытие убытков прошлых лет – если в предыдущих периодах компания получила убытки, то можно снизить чистую прибыль на сумму таких убытков в размере до 50%;

- применение льгот – льготы предусмотрены ст. 284.1-284.5 НК РФ.

Фальсификации в пояснениях к отчетам

Компания одновременно с отчетом готовит пояснения, в которых расшифровываются абсолютно все показатели баланса и отчета о прибылях и убытках. Они указывают гарантии и поручительства, имеющиеся судебные иски и пр. Внимательное изучение пояснительной записки позволит узнать много информации о финансовом положении дел на предприятии:

- много претензий и исков – возможно имело место завышение дебиторской задолженности и выручки. Также это может говорить о низком качестве продукции;

- гарантии и поручительства за третьих лиц – сделки связаны с аффилированными лицами. Большое количество таких сделок может говорить о мошенничестве;

- сделки со связными сторонами – если большая часть выручки получена от связных компаний, то вероятно, что в отчетности содержится искаженная информация;

- раскрытие информации об учетной политике – изменения в учетной политике могут существенно изменить отчет. Например, изменение метода оценки основных средств может превратить убыток компании в прибыль.

Фармацевтическая компания Elan Corporation в пояснении к отчетности писала, что достигнет показателя выручки 5 млрд. $ и год за годом показывала увеличение выручки. В 2005 г. по итогам проверки было установлено, что компания не полностью раскрыла учетную политику в части признания выручки и включала в этот показатель комиссионные сборы и роялти.

Обращать внимание следует и на нюансы, которые могут быть присуще определенным сферам деятельности. Например, если компания специализируется на добыче полезных ископаемых, то она обязана проводить природоохранные мероприятия. Отсутствие в пояснениях к отчету информации о таких мероприятиях или неполное раскрытие такой информации может сильно исказить показатель прибыли.

Как распознать искажение отчетности?

В большинстве случаев мошеннические схемы по искажению прибыли тщательно скрываются за фиктивными договорами и сделками. Понятно, что если такие схемы порой ускользают от аудитора, то среднему инвестору обнаружить подозрительные моменты в отчетности еще сложнее. На что можно обратить внимание:

- неестественный прирост прибыли при сравнении предприятия с аналогичными компаниями в отрасли;

- несопоставимые с аналогичными компаниями резервы по гарантийным обязательствам, возврату товара и т.д.;

- резкое увеличение выручки без увеличения поступления денег;

- необъяснимый рост дебиторской задолженности, стоимости основных средств и других показателей

Не всегда искажение отчетности связано с умышленными фальсификациями. И даже проявление тех или иных признаков еще не свидетельствует о том, что компания использует незаконные схемы: это может быть и банальная ошибка в применении законодательства. Но к отчетности такой компании стоит отнестись с повышенным вниманием.

Выводы для инвестора

Если вы считаете себя профессионалом в исследовании отчетов и к тому же можете лично посетить предприятие, о котором идет речь, то в теории можете не только искать перспективные бизнесы, но играть против акций компаний, сильно растущих в цене на фоне радужных, но сфальсифицированных отчетов.

Скажем, компания Lucking Coffee, вышедшая на рынок в мае 2019 года и оцененная почти в 3 млрд. $, сильно завысила объем своих продаж. В результате за 6 месяцев 2020 года цена акций компании упала с 50 до 2.5$. О другой очень любопытной истории этого типа я писал здесь. Любопытной в том числе потому, что даже заметив мошенничество можно потерять свои средства, просто не рассчитав время.

Поэтому для большинства инвесторов лучшим способом будет покупка биржевого индексного фонда, содержащего акции десятков и сотен компаний. Такой подход избавляет от громадных временных затрат, нужных для анализа множества объемных отчетов, в том числе на предмет возможной фальсификации данных – вы просто двигаете свой капитал вместе с рынком, который постепенно растет.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.