Центральные банки регулируют экономики государств через мероприятия денежно-кредитной политики. Они позволяют сдерживать экономический рост на подъеме и стимулировать его на спаде. Одним из инструментов монетарного регулирования выступает система ставок, изменение которых позволяет определять оптимальную стоимость заемных средств, влияя на деловую активность.

Ставки ЦБ: сравнительный анализ

Процентная ставка – это сумма средств, которую предоставляет получатель заемных ресурсов за их использование в течение определенного срока. Процентные ставки устанавливают правительства стран и центральные банки.

Ставки центрального банка – это инструменты монетарного регулирования, т.е. механизмы, с помощью которых ЦБ меняет объем денежной массы в обращении. Отдельные их виды сегодня играют лишь справочную роль: служат базисом для определения размера штрафов и санкций в экономике. Если процентной ставкой обозначают или подчеркивают доход, то ставки ЦБ имеют целью эффективную работу экономики.

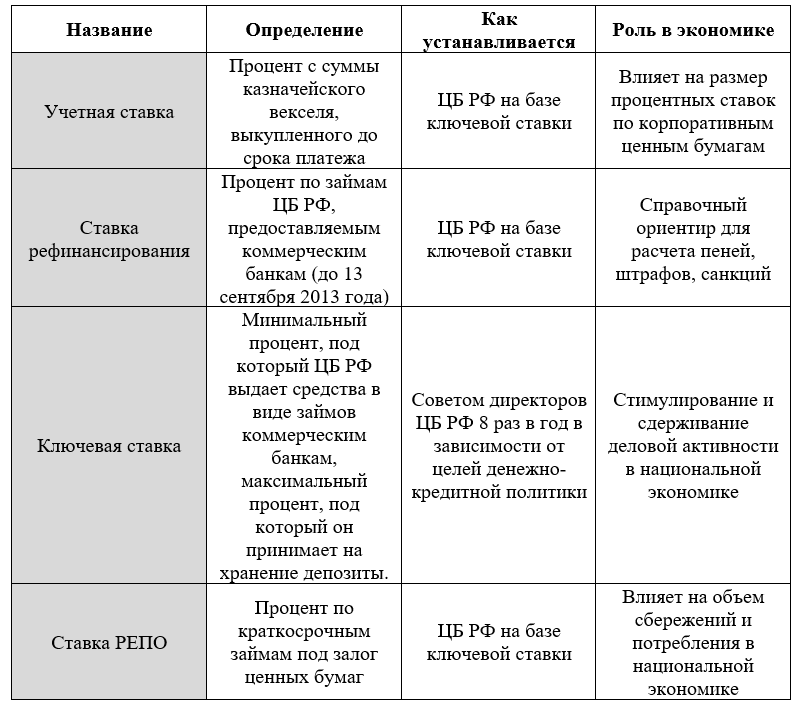

В российской практике Центральный банк использует в своей работе четыре основных вида ставок.

1. Учетная ставка

Это дисконт, который банк России устанавливал на краткосрочные государственные ценные бумаги.

2. Ставка рефинансирования

Выступала до 2013 года показателем, по которому ЦБ обеспечивал заемными средствами коммерческие банки. Ныне она используется как справочная величина, базис расчета пеней и штрафов. С начала 2016 года официально приравнена к ключевой ставке.

3. Ключевая ставка

Является основным инструментом монетарного регулирования в России с 2013 года; это процент, по которому центральный банк выдает кредитные средства коммерческим финансово-кредитным учреждениям.

4. Ставка РЕПО

Это ставка операций по краткосрочному обратному выкупу ценных бумаг.

Сравнительный анализ ставок центрального банка

Учетная ставка

Учетная ставка в России – это индикатор, на основании которого Центральный банк учитывал краткосрочные долговые обязательства Министерства финансов (казначейские векселя). На данный момент последний такой выпуск ОФЗ-50001-об был осуществлен в конце 2014 года сроком на три месяца с дисконтом 96,55%.

С 2013 учетная ставка не должна быть выше значения ключевой ставки. По факту с того момента она слилась с ключевой: на сайте ЦБ значения учетной ставки нет.

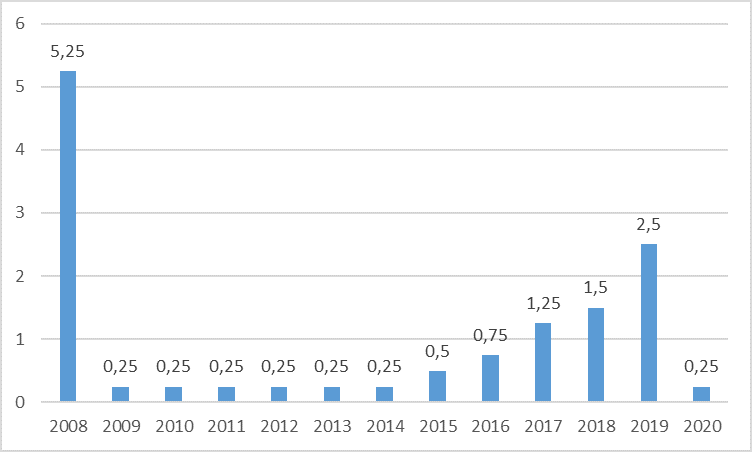

Справка. В США учетной (ключевой, процентной) ставкой также называют процент, по которому ФРС кредитует коммерческие банки. Она выступает аналогичным инструментом монетарного регулирования. В таких сделках залогом выступают государственные ценные бумаги.

Динамика учетной ставки ФРС США в 2008-2020 гг.

В 2009 году ФРС резко понизила учетную ставку для оживления экономики США после ипотечного кризиса 2008 года. С 2015 года, после проведения количественного смягчения QE, ключевой индикатор монетарного регулирования начали увеличивать для сдерживания деловой активности.

В 2020 году на фоне стремительного мартовского падения и распространения коронавируса учетную ставку вновь опустили до уровня 2009 года. Актуальные и исторические значения ставки ФРС можно найти например здесь: https://ru.tradingeconomics.com/united-states/interest-rate.

Ставка рефинансирования

Ставка рефинансирования долгое время выступала процентом, по которому ЦБ выдавал кредитные средства коммерческим банкам. Это позволяло ей оказывать воздействие на показатель инфляции в экономике, а также влиять на величину процента по ссудам.

13 сентября 2013 года в экономике России в качестве центрального монетарного инструмента начала функционировать ключевая ставка, которую также часто называют процентной. В то же время ставка рефинансирования превратилась в информационный ориентир во многих отраслях бухгалтерского учета и налогообложения:

- для определения размера пеней по налогам и сборам (ст. 75 НК РФ);

- при установлении отсрочек и рассрочек по налоговым платежам (ст. 64 НК РФ);

- в случае предоставления налогового кредита (ст. 65 НК РФ);

- при возврате излишне уплаченной суммы налогов (ст. 78 НК РФ);

- при штрафе банку за нарушение срока выполнения платежа (ст. 133 НК РФ) и др.

Ставка рефинансирования также фигурирует в коммерческих договорах и контрактах для определения величины санкций.

Справка. С 1 января 2016 года Банк России определил, что величина ставки рефинансирования не будет рассчитываться отдельно. С этого момента она рассматривается равной ключевой ставке (Указание ЦБ РФ от 11.12.2015 № 3894-У).

Ключевая ставка

Ключевая ставка – самый значимый и центральный инструмент управления ликвидностью российского банковского сектора, базисный индикатор монетарной политики страны. Для Банка России – это:

- минимальный процент, по которому он выдает средства в виде займов банковским учреждениям страны

- максимальный процент для привлечения на хранение депозитов у финансово-кредитных учреждений

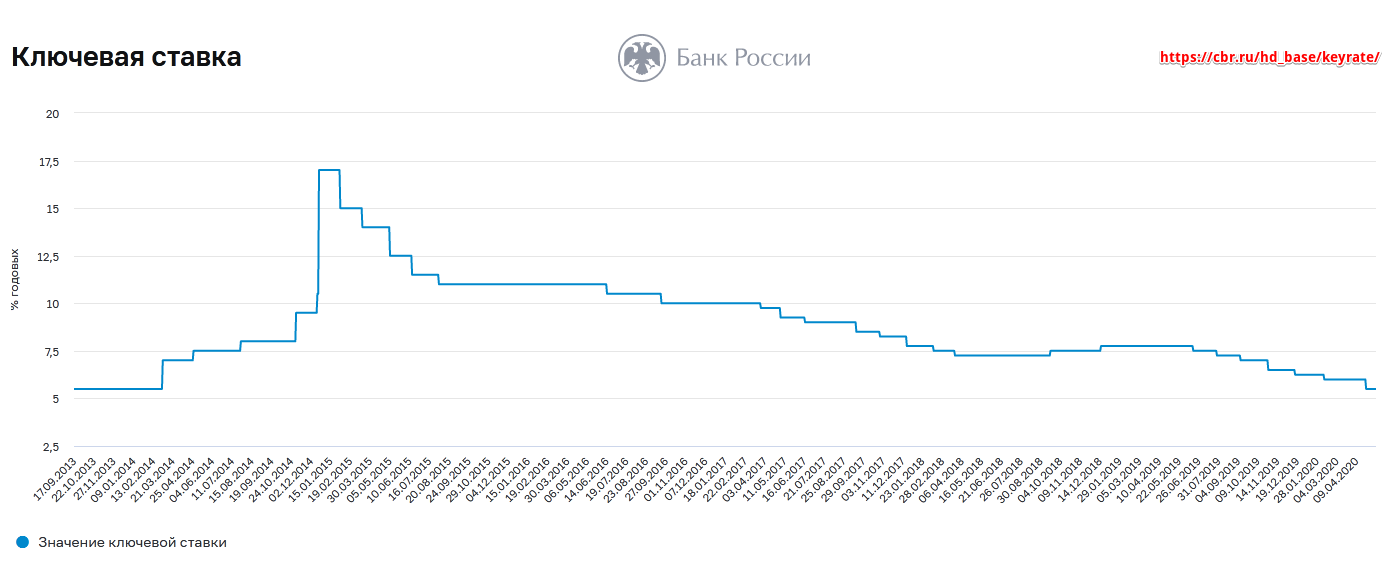

Справка. 13 сентября 2013 года ключевую ставку было решено использовать в качестве официального базового индикатора монетарной политики ЦБ РФ (Информация Банка России от 13 сентября 2013 г.).

⚡ Манипулируя ключевой ставкой, Банк России может влиять на экономическую активность.

- Повышение ключевой ставки. Если Банк России увеличит базовый индикатор монетарного регулирования, то кредитные средства в экономике станут дороже. Политика сдерживания объема денежного предложения замедлит экономический рост и предупредит перегрев национальной экономики.

- Снижение ключевой ставки. Если ставка ЦБ РФ будет сокращена, то кредитные средства в национальном хозяйстве подешевеют. В этом случае объем денежного предложения увеличится – начнется виток стимулирующей монетарной политики. Она усилит деловую активность (бизнес будет охотнее занимать средства у банков), что обеспечит преодоление кризисов.

В декабре 2014 года ставка была резко поднята на 6,5 процентных пунктов до 17 % годовых на фоне падения рубля почти на 10% в день в середине месяца. Таким образом, более дорогой рублевый кредит стабилизировал рубль по отношению к доллару.

Но затем ситуация быстро стабилизировалась и начался длительный цикл падения ставки вплоть до настоящего 2020 года – ключевая ставка немного поднялась лишь осенью 2018 года, продолжив спуск. В результате 2015-2020 года стали хорошим отрезком для облигаций – почему, читайте здесь. Актуальное значение ставки легко найти на сайте ЦБ: https://cbr.ru/hd_base/keyrate/.

Ставка РЕПО

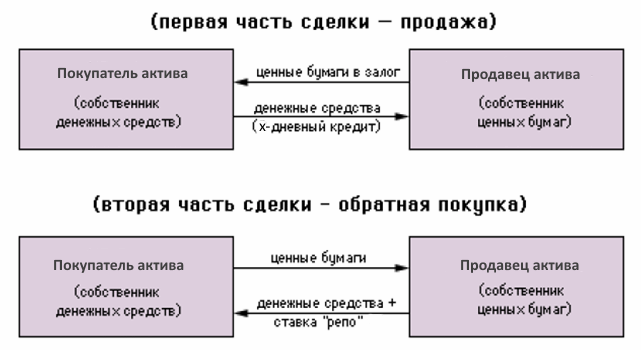

Ставка РЕПО (repurchase agreement rate, repo rate) – это процент по краткосрочным займам под залог ценных бумаг. Одна сторона сделки предоставляет другой денежный кредит, получая ее активы в качестве обеспечения. Подробнее о сделках РЕПО читайте здесь.

Справка. Операции РЕПО – это сделки с ценными бумагами, при которых одна сторона предоставляет другой обязательство по их выкупу через определенный срок и по заранее установленной цене.

Банк России на базе сделок РЕПО предоставляет кредиты коммерческим банкам, крупным компаниям и другим организациям, обеспечивая их краткосрочной ликвидностью. В качестве обеспечения принимаются ценные бумаги.

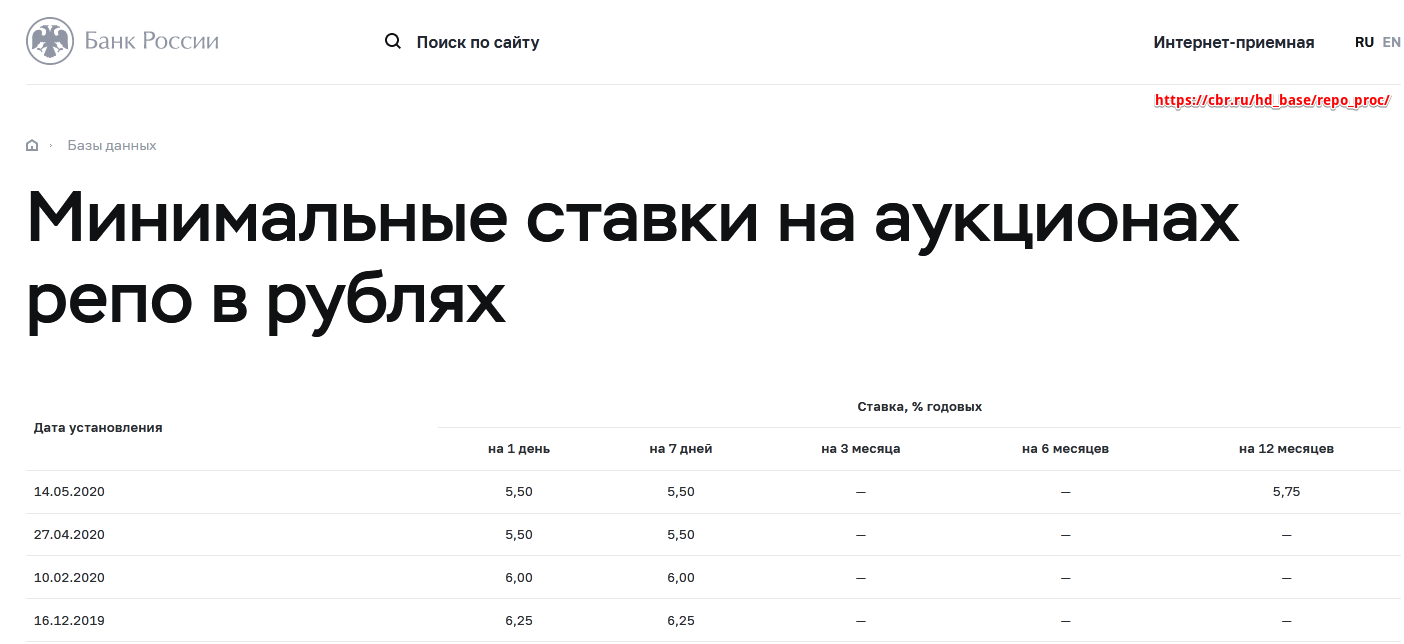

Ценные бумаги даются в залог с дисконтом, а выкупаются по полной стоимости. Ставка РЕПО – это и есть дисконт, который фигурирует во второй части сделки при установлении цены обратного выкупа ценной бумаги. Видно, что текущее ставки значение на 1 и 7 дней совпадает с текущей ключевой ставкой (5.5), и только в случае займа на 12 месяцев она незначительно увеличивается на 0.25%.

Например, ЦБ выдал недельный кредит крупному коммерческому банку по ставке РЕПО 5.5% в размере 100 млн. рублей. В залог были взяты облигации банка. Через неделю банк возвращает ЦБ тело кредита и процент в размере 100 млн. × 5.5% × 7/365 = 105 480 р.

Если ставка РЕПО растет, то возможности банков и компаний по привлечению кредитных ресурсов ЦБ РФ сокращаются: за их использование придется заплатить большую сумму. В итоге объем денежного предложения в экономике снижается, снижается потребление и увеличиваются сбережения.

Уменьшение ставки РЕПО напротив формирует стимулирующий эффект: кредиты Банка России становятся дешевле, ликвидность поступает в экономику, деловая активность возрастает.

Для того чтобы более гибко регулировать ликвидность банковского сектора с 1 февраля 2014 года стали широко применяться сделки РЕПО в форме аукционов на срок 1-7 дней. С этого же момента были прекращены все операции с периодом 3-12 месяцев (Решение Комитета Банка России от 02.12.2013 № 27).

Выводы

Анализ процентных ставок ЦБ РФ показывает, что центральным инструментом монетарного регулирования в России сегодня выступает ключевая ставка. Ее значение пересматривается Советом директоров Банка России 8 раз в год. Этот процентный индикатор помогает стимулировать или сдерживать деловую активность субъектов национального хозяйства через влияние на кредитные и депозитные ставки коммерческих банков.

К ключевой ставке привязана учетная ставка, ставки рефинансирования и РЕПО. Первая сравнялась с ключевой, вторая выступает базой для начисления пеней и штрафов (и также численно равна ключевой ставке), а третья служит процентом по краткосрочным сделкам с обратным выкупом ценных бумаг. Может несколько отличаться от ключевой ставки.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.