В процессе хозяйственной деятельности каждая компания получает прибыль (или убыток). Прибыль – это положительная разница между доходами и расходами за отчетный период; подробную статью о ее видах читайте здесь. Если разница получилась отрицательной, то это убыток. Прибыль предприятия должна направляться на дальнейшее развитие фирмы или распределяться между собственниками.

Формирование прибыли

Процесс формирования прибыли происходит поэтапно. Сначала рассчитывается валовая прибыль, как разница между выручкой и себестоимостью.

Затем из полученного результата вычитают операционные расходы (затраты на сбыт, рекламу…) и прибавляют операционные доходы (реализация вторсырья, получение страховых выплат и пр.). В результате получается операционная прибыль.

Из операционной прибыли вычитают прочие расходы (штрафы по договорам, курсовые разницы и т.д.) и прибавляют прочие доходы (переоценка активов, прибыль от инвестиционной деятельности и др.). В итоге получается балансовая прибыль, из которой вычитается налог. Результат является чистой прибылью. Этапы ее формирования представлены на схеме:

Государство регулирует распределение балансовой прибыли различными законодательными актами, основным из которых является Налоговый Кодекс. Ведь именно из балансовой прибыли рассчитываются налоговые платежи в бюджет. Базовая ставка по налогу на прибыль равна 20%, однако для некоторых категорий налогоплательщиков ставка может быть снижена. К таким категориям относятся:

- участники особых экономических зон

- участники региональных инвестиционных проектов

- организации, получившие особый статус (например, свободный порт Владивосток)

После уплаты налога на прибыль в компании остается еще часть доходов. Эта часть является чистой прибылью предприятия, которая может использоваться на нужды бизнеса. Ее распределение остается в компетенции собственников компании.

Основные направления

Вся прибыль распределяется на две части – капитализируемую и потребляемую. Ключевую роль в определении пропорций распределения прибыли является состояние конкурентоспособности компании. Именно оно диктует, на какие нужды на данном этапе развития бизнеса направить свободные средства.

Владельцы предприятия вправе создавать дополнительные фонды, которые будут покрывать нужды конкретного бизнеса. Например, если в компании большой износ оборудования, то общим решением собственников может быть создан ремонтный фонд, средства которого будут расходоваться на запчасти для станков и их починку.

Резервный фонд

Этот фонд предназначен для покрытия непредвиденных расходов компании. Например, убытков от стихийных бедствий, пожаров, производственных аварий и т.д. Также средства фонда могут быть направлены на погашение облигаций или обратный выкуп акций. Для акционерных обществ размер резервного фонда должен составлять не менее 5% от уставного капитала.

Формирование фонда происходит путем ежегодного перечисления части чистой прибыли. Такое отчисление является обязательным и продолжается до достижения минимального уровня.

Увеличение уставного фонда

Если предприятию требуется увеличение уставного капитала, то это можно сделать за счет направления части прибыли. Такая процедура может потребоваться при расширении производства или для привлечения кредитов.

При перечислении части прибыли на увеличение уставного капитала доля каждого собственника предприятия не изменяется. Подробную статью про уставной капитал компании читайте тут.

Социальный фонд

Фонд социальной сферы может быть сформирован на предприятиях, имеющих на балансе несколько объектов непроизводственного назначения. Например, если компания имеет частный детский сад, который могут посещать только дети сотрудников, собственный тренажерный зал для работников и иные подобные объекты. На содержание и ремонт таких зданий будут накапливаться средства социального фонда.

Также за счет средств этого фонда могут выполняться дополнительные социальные гарантии перед работниками. Например, дополнительные отпуска, возмещение расходов по оплате проезда в отпуск для сотрудников и членов их семей, обучение работников за счет компании и т.д.

Погашение убытков прошлых лет

Если у компании в предыдущие налоговые периоды был получен убыток, то его можно погашать за счет чистой прибыли. На эти нужды можно направить всю полученную прибыль или ее часть, в зависимости от других потребностей производства.

Компании следует погашать убытки прошлых лет для повышения инвестиционной привлекательности, а также для увеличения шансов на получение займов. Если не погашать убытки, то они будут переходить из одного отчетного периода в другой.

Выплата дивидендов

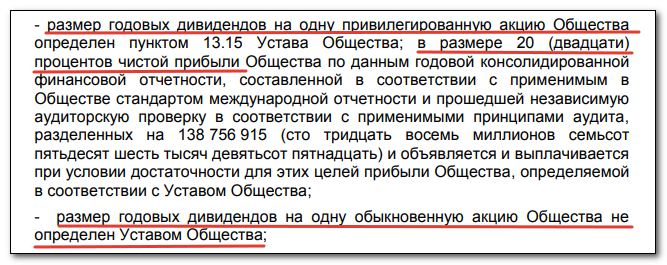

Часть прибыли направляется на выплату дивидендов по привилегированным и обыкновенным акциям. Большую обзорную статью по дивидендам читайте здесь. Размер прибыли, который будет направлен на такие цели, закрепляется в дивидендной политике компании и выражается в процентах. При анализе компании в этом случае можно воспользоваться показателем ″прибыль на акцию″.

При этом для привилегированных и обыкновенных акций могут быть предусмотрены разные условия. Например, в ПАО «Мечел» на выплату по привилегированным акциям направляется 20% чистой прибыли, а на выплату по обыкновенным акциям фиксированный размер отсутствует. То есть выплата определяется Советом директоров по итогам каждого периода.

Похожая ситуация у Сбербанка – с той разницей, что выплаты по привилегированным акциям определяются не только чистой прибылью банка, но и их номинальной стоимостью:

Интересно, что в случае иностранных компаний часто доступна лишь история выплат дивидендов без уточнения по поводу политики компании. Это можно объяснить тем, что для развитых рынков сама история выплат считается более показательной, чем что-либо еще.

Так, дивидендные аристократы постепенно наращивают дивидендные выплаты, причем иногда это четко прослеживается на дистанции в десятки лет. Сокращение дивидендов в этом случае свидетельство серьезных проблем – как, например, у General Electric в 2008 году.

С другой стороны, дивидендная политика молодых и устоявшихся компаний обычно различается. Развивающиеся компании стремятся реинвестировать прибыль в свое развитие и первые годы могут вовсе не платить дивиденды – компания Microsoft не делала этого целых 17 лет, затем выплатив крупную сумму. Крупные гранды с длинной историей, вроде Coca-Cola, напротив выплачивают небольшие, но стабильные дивиденды. Такие компании настолько диверсифицированы и устойчивы, что нередко получают прибыль даже во время кризисов.

Предприятия не выплачивают дивиденды, если:

- у компании не в полном объеме уплачен уставной капитал

- предприятие имеет признаки банкротства

- другие ограничения согласно ст. 43 Федерального закона № 208-ФЗ от 26.12.1995 г.

ООО также не платят дивиденды. Собственники компании такого типа вправе распределить между собой чистую прибыль, пропорционально доли каждого владельца. Учредители общества могут распределять прибыль предприятия ежеквартально, раз в полугодие или раз в год, по своему усмотрению.

Расширение производства

Вместо выплаты дивидендов по обыкновенным акциям, собственники бизнеса могут принять решение о направлении чистой прибыли на расширение производства или увеличение производственных мощностей. В таком случае деньги будут направлены на закупку оборудования, модернизацию производственных цехов и другие нужды предприятия.

Порядок распределения прибыли

Решение об использовании прибыли предприятия принимается только собственниками бизнеса. В ООО это учредители, а в АО – акционеры.

Такое решение оформляется в письменном виде. В нем указывается:

- цели, на которые направляется прибыль

- размер в процентах или фиксированная сумма

- срок направления денег на конкретные нужды

Внутренними документами предприятия могут быть установлены размеры обязательных отчислений на определенные цели. Например, в Уставе может быть указано, что ежегодно 10% прибыли направляется в социальный фонд компании.

Планирование прибыли

Не менее важным процессом на предприятии является планирование прибыли. Оно необходимо для:

- принятия решений о дивидендной и инвестиционной политике

- эффективного распределения имеющихся ресурсов

- выявления внутренних резервов, с помощью которых можно повысить доходы компании

Планирование происходит по всем видам деятельности компании – основной, операционной, финансовой. Существует три основные методики планирования прибыли:

-

прямого подсчета

-

аналитический метод

-

директ-костинг

Существуют и другие способы планирования – нормативный метод, метод экстраполяции и т.д. Предприятие самостоятельно определяет, каким способом рассчитывать плановую прибыль.

По итогам отчетного периода полученную прибыль сравнивают с плановым показателем и анализируют отклонения. Такой анализ необходим для выявления слабых сторон в производстве, а также для составления планов на будущие периоды.

Выводы

Прибыль предприятия является важнейшим фактором для дальнейшего развития бизнеса. Она распределяется на две части:

|

1. капитализируемая – направляется на создание различных фондов или увеличение собственного капитала компании 2. потребляемая – направляется на выплату дивидендов, погашение убытков или приобретение основных фондов |

Решение о том, на какие цели и в каком размере будет направлена прибыль, принимается собственниками бизнеса и зависит от конкурентоспособности компании.

Не менее важным этапом является планирование прибыли. Оно необходимо для прогнозирования будущих расходов и оценки эффективности деятельности компании за отчетный период.

С точки зрения инвестора очевидно, что акции прибыльной компании должны расти. Это действительно так, но не всегда, поскольку кроме бизнеса в цену акций заложен фактор рыночных настроений. В результате акция может либо взлететь гораздо выше, чем ожидается из прибыли компании либо наоборот пойти вниз в удачный по прибыли год. Однако на длинной дистанции в несколько лет котировки акций как правило адекватно отражают полученную и распределенную прибыль.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.