Кредитный фонд – это закрытый инвестиционный фонд, который формирует отдельное направление для инвесторов и позволяет им работать с проблемными долговыми активами. К последним относятся необеспеченные кредиты с высокой ставкой, ипотека с юридически спорным залогом, валютные кредиты после сильной девальвации рубля и т.п. Ввиду высоких рисков инвестиции в кредитный фонд доступны только для квалифицированных инвесторов, причем порог входа весьма высок и начинается от 1 млн. р.

Структура кредитного фонда

Кредитный фонд формируется из двух составляющих:

-

банк с проблемными кредитами

-

управляющая компания по их сбыту

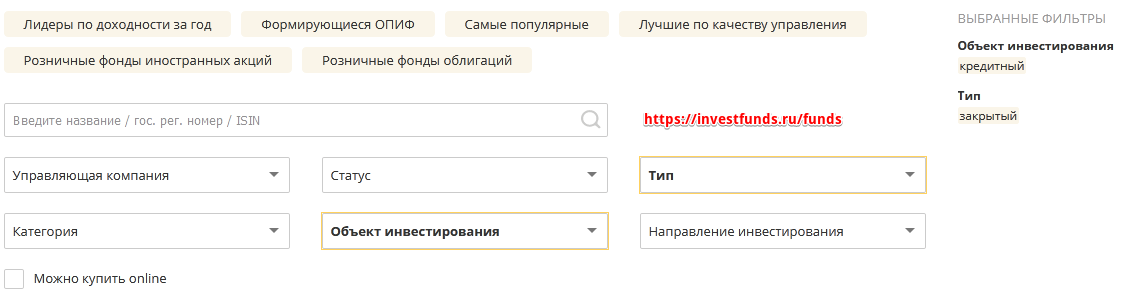

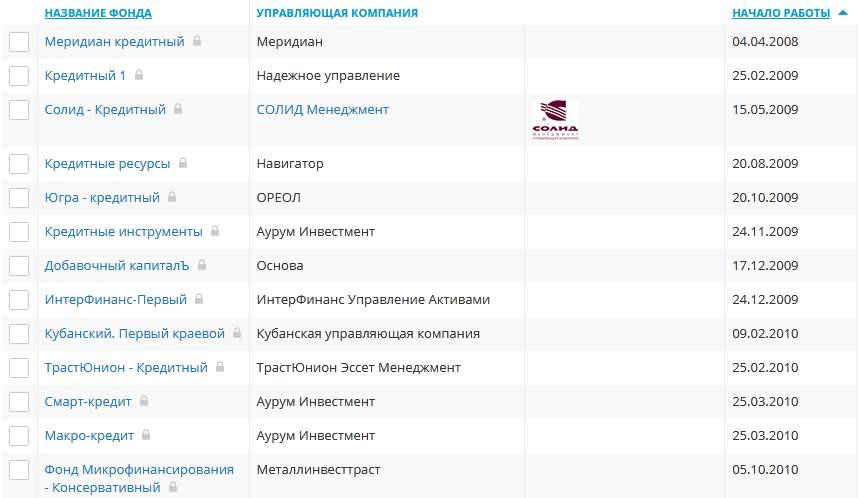

Создавая подобный фонд, банки избавляются от так называемых «токсичных» кредитов, улучшая финансовые показатели. Управляющая компания иногда создается самим банком, имея цель отделить проблемные активы от активов банка, но бывает и независимой, желая заработать на покупке долгов с дисконтом. Законодательную основу такие фонды получили в 2008 году и этим же годом отмечено их появление. Найти кредитные фонды можно, например, на ресурсах investfunds и investfuture:

Объект инвестирования – кредитный, тип – закрытый. На сегодня насчитывается несколько десятков таких фондов, причем многие были созданы в кризисные сразу после кризиса 2008 года:

Деятельность осуществляется на основании правил доверительного управления. Фонды сотрудничают:

- с коллекторными агентствами

- с лизинговыми компаниями

Активы кредитного фонда:

-

необеспеченные кредиты или займы

-

ипотеки со спорным залогом

-

лизинг с нестабильным графиком выплат

-

неликвидное залоговое имущество

-

долговые ценные бумаги низкого кредитного рейтинга

-

акции непубличных компаний

Кредитные фонды могут одалживать:

- собственные внутренние средства

- движимое и недвижимое имущество

По договоренности или в случае необходимости проводится аукцион для реализации проблемного имущества. Вырученные средства переходят в активы фонда и могут идти на выплаты инвесторам или выдаваться в виде займа. Объекты кредитования:

- физические лица

- юридические лица

- малые предприятия

- средние предприятия

- стартапы

- иностранные граждане

Как работает кредитный фонд?

Деятельность кредитного фонда на территории России регулируется на основании ФЗ №156 «Об инвестиционных фондах».

Кредиты передаются на основе договора цессии – документ о переуступке прав. Он заключается между банком и управляющей компанией. Работа с инвестором, имеющего особый квалифицированный статус, строится на основании ФЗ № 51.2 «О рынке ценных бумаг». С 2013 года контрольные функции переданы центральному банку России (ЦБ).

Ценными бумагами кредитного фонда являются инвестиционные паи. В отличие от открытых ПИФ, число паев закрытого типа постоянно на протяжении всего срока существования фонда, что позволяет управляющему не зависеть от действий инвесторов (они не могут продать паи компании раньше срока). На основе паев инвестор вкладывает деньги и получает прибыль.

Подведем итог. Покупая пай кредитного фонда, инвестор приобретает права на пул различных долгов. Поскольку вероятность возврата в каждом отдельном случае невелика, паи часто продаются с глубоким дисконтом, т.е. значительно дешевле чистой стоимости долга. Идея фонда исходит из того, что скидка сделает вклад выгодным даже в случае возврата только части кредитов (при необходимости через суд). Понятно, что в отношении должников действуют более лояльные условия – например, допускается возврат по индивидуальному графику по принципу “с паршивой овцы хоть шерсти клок” и пр.

Доходность кредитного фонда

Формально кредитный фонд предлагает инвесторам ряд преимуществ:

- низкий налог на прибыль

- выкуп проблемных кредитов с высоким дисконтом

- нет корреляции с доходностью фондового рынка

- независимость от требований ЦБ

- возможность выдавать кредиты на гибких условиях

- кредитование как физических, так и юр. лиц

В результате этого иногда считают, что доходность кредитного фонда может в несколько раз превышать ставки по депозитам. А поскольку закрытые фонды свою статистику раскрывать не обязаны, найти ее затруднительно. Однако работает простая логика – если все так хорошо, почему сам банк списывает активы в “токсичные”, продавая их дешевле первоначальной стоимости? В банках работают достаточно компетентные люди, чтобы оценить вероятность возврата долга по суду или при помощи коллекторов.

В результате кредитный фонд в плане доходности похож скорее на лотерею. У инвестора неопределенность по доходности, у независимой управляющей компании выгода зависит от уровня дисконта, на который удалось договориться с банком. И от политики кредитования. Сам банк избавляется от необходимости держать резервы под потери, но продавая долги с дисконтом он уходит в минус. Тем не менее в списке выше несколько фондов от 2009 года, а значит, им перевалило за 10 лет жизни.

Как инвестировать в кредитный фонд?

Порог входа для квалифицированного инвестора от 1 млн. рублей. Но если пайщик участвует при формировании фонда – точка входа может снижаться до 100 тысяч рублей. Далее:

- необходимо составить и направить в фонд заявку

- предъявить документы, подтверждающие статус квалифицированного инвестора. Необходимо также указать дополнительную информацию

- заключить договор

- перевести денежные средства по реквизитам – приобрести паи

Внести можно также ценные бумаги, недвижимое имущество, долю ООО. В этом случае составляется акт приема-передачи имущества. Срок инвестиций в фонде обычно составляет до 15 лет.

Преимущества кредитного фонда для пайщиков:

- дивидендные вознаграждения по паям

- увеличение цены пая при росте активов фонда

- долг может быть выкуплен с большим дисконтом

- низкий уровень налогообложения

- предъявление пая в качестве залога при кредитовании в банке

- альтернативное присутствие на финансовом рынке

Недостатки:

- Непредсказуемая доходность

- Высокий порог входа

- Низкая ликвидность средств

- Сложности с доступом к статистике

- Сложности с выплатами должников

Выводы

Кредитные фонды могут давать доходность двух типов: от выкупленных с дисконтом долгов банка и от собственного кредитования физических и юридических лиц на гибких условиях. Тем не менее риск этих фондов значительно выше, чем при займе банку, а высокий порог входа и низкая ликвидность вложений делают его не лучшим инструментом для среднего инвестора.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.