Как открыть брокерский счет в сбербанке для физического лица. Порядок открытия брокерского счета через сбербанк онлайн, другие способы открыть счет

Брокер – это лицо выступающее по поручению своих клиентов, посредник в заключении сделок. Брокерское обслуживание в Сбербанке является комплексом посреднических услуг оказываемых клиенту в качестве представителя его интересов перед компаниями-партнерами банка.

Предоставление брокерских услуг оказываемых физическим лицам в Сберегательном банке началось в 2011 году. Именно тогда была создана компания «Сбербанк Форекс», которая заняла одно из вакантных мест в сегменте валютного рынка краткосрочных инвестиций. За время своего существования, компания «отточила» свои навыки и переросла в целую сеть. На сегодняшний день Сбербанк Брокер – растущая структурная сеть, состоящая из дочерних организаций банка, каждая из которых оказывает свой вид брокерских услуг.

Страховой брокер

Производит оказание услуг дочерней организацией ПАО Сбербанк ООО «Страховой брокер Сбербанка», в области:

- Анализа рисков и подбора выгодных программ страхования;

- Посреднических услуг между клиентом и страховой компанией.

- Сопровождения заключенных договоров страхования и контроля над выполнением условий договора.

Кредитный брокер

Осуществление посреднических услуг в ипотечном кредитовании в лице своей дочерней организации ООО «Центр недвижимости от Сбербанка», путем создания сервиса позволяющего:

- подать онлайн заявку на кредитование;

- найти недвижимость, подходящую для приобретения;

- провести правовую экспертизу предстоящей сделки;

- произвести ее государственную регистрацию;

- произвести расчет по сделке без посещения отделений банка.

Торговый брокер

Предоставление банком услуг в этой области через дочернюю компанию ЗАО «Сбербанк-АСТ». Созданная организацией электронная торговая платформа используется для:

- проведения торговых аукционов на выполнение муниципальных и государственных заказов;

- реализации имущества предприятий – банкротов;

- проведения аукционов по реализации и сдаче имущества в аренду;

- проведения электронных торгов для компаний с госучастием и для нужд коммерческих организаций;

- осуществления комплекса маркетинговых исследований плюс мониторинг рынка по ценообразованию.

Инвестиционный брокер

Представителем банка в этой области является дочерняя организация ЗАО «Сбербанк-КИБ». Она располагает большим выбором аналитических продуктов, включающих в себя обзоры рынков акций, долговых бумаг, отраслей и эмитентов. Кроме этого, «дочка» осуществляет размещение средств клиента на финансовых рынках, выступая от его имени по поручению клиента и предоставляет клиенту отчет о проделанной работе.

Сам же Сберегательный банк России на 2019 год, являясь учредителем данных организаций, возложил на себя функции контроля за их деятельностью и функции открытия и обслуживания брокерских счетов клиента.

Выбор портфелей для инвестирования предлагается как новичкам, так и опытным: от консервативного с низким уровнем риска и меньшей доходностью, до Сбалансированного и агрессивного портфеля с повышенным уровнем дохода (10-20%)

Выбор портфелей для инвестирования предлагается как новичкам, так и опытным: от консервативного с низким уровнем риска и меньшей доходностью, до Сбалансированного и агрессивного портфеля с повышенным уровнем дохода (10-20%) Брокерское обслуживание физических лиц

Преимущества сотрудничества со Сбербанком:

- Доверие к репутации банка;

- Широкая структура подразделений;

- Возможность перевода полученной прибыли на депозит, открытый в Сберегательном банке или на банковскую карту;

- Предоставление возможности для проведения любого вида операций с компьютера, имеющего доступ в Интернет, независимо от места нахождения клиента;

- Предоставление частным лицам возможности самостоятельного проведения торговых операций;

- Проведение бесплатного обучения для новичков и предоставление им круглосуточной информационной и техподдержки для решения вопросов работы на бирже;

- Предоставление клиентам возможности открытия брокерского счета через Сбербанк Онлайн, если у клиента имеется учетная запись и электронная подпись на портале госуслуг.

Тарифы

Сбербанк разработал для клиентов два пакета тарифов на брокерское обслуживание:

- Самостоятельный, делает возможным совершение торговых операций через приложение для выхода на финансовые рынки QUIK;

- Инвестиционный, дает возможность проведения сделок с получением аналитической поддержки по финансовым инструментам.

Оба тарифных плана основаны на взимании комиссий в виде процента от оборота за день. Его величина зависит от вида тарифного плана, а для инвестиционного тарифа - еще и от вида произведенной операции.

Подробные расшифровки стоимости каждой определенной услуги в рамках выбранного тарифа банк разместил на своем официальном сайте, в разделе «Инвестиционно-брокерское обслуживание».

Как открыть счет и начать им пользоваться

Открытие брокерского счета для физического лица в Сбербанке предполагает личное посещение отделения банка. Предварительно необходимо узнать, какое из отделений вашего города имеет возможность предоставить подобную услугу. Из документов физическому лицу для открытия такого счета понадобятся: только паспорт, ИНН, и банковская карта.

В банке на основании предоставленных документов будет заполнена анкета, написано заявление, подписан ряд уведомлений и составлен договор. Кроме этого необходимо будет открыть специальный универсальный депозит. Он дает возможность перевести деньги на брокерский счет после его открытия и управлять им через личный кабинет в системе интернет-банкинга.

В течение суток после подачи заявления Сбербанк открывает два счета: простой брокерский и индивидуальный инвестиционный счет (ИСС). По целевому назначению эти два счета практически ничем не отличаются. Однако ИСС имеет несколько присущих только ему особенностей:

- Может быть открыт только для физического лица;

- Дает возможность получения одного из вариантов налоговых льгот:

- налоговый вычет 13% от суммы взносов до 52 000 руб.;

- освобождение от оплаты 13% налога на прибыль операций, произведенных по данному счету, при соблюдении определенных условий (минимальный срок инвестирования - 3 года, максимальная сумма пополнения счета – 400 тыс. рублей в год). Фактически не облагаются налогом полученные по ценным бумагам дивиденды и с прибыль от операций по купле-продаже финансовых инструментов.

- Не используется для оплаты комиссий банку – все комиссии за предоставляемые банком брокерские услуги списываются с простого брокерского счета, поэтому его тоже необходимо будет пополнить;

Оформляя в банке документы на открытие брокерского счета, клиенту нужно заранее решить, какую налоговую льготу он хочет получить, от этого зависит какой тип ИИС ему откроют.

После завершения процедуры открытия на электронную почту клиента приходит уведомление, содержащее идентификатор брокерских счетов. После этого можно вносить деньги и подключать программы QUIK и Сбербанк Инвестор.

Внесение средств на счет

Самый простой способ внести деньги на брокерский счет - воспользоваться системой Сбербанк Онлайн. Минимальная сумма пополнения брокерского счета банком не предусмотрена. Если применение налоговых льгот не планируется, то не важно, на какой из двух открытых счетов поступят деньги. Если же используется один из типов налоговых льгот, то сумму, предназначенную для торговли необходимо вносить на ИСС.

Однако следует учесть, что поскольку максимальная сумма для этого счета ограничивается 400 тыс. рублями в год то, при превышении этого лимита, все остальные средства автоматически будут зачисляться на второй открытый счет.

После того, как средства поступили на счет можно пробовать зарабатывать, а для этого их важно выгодно инвестировать.

Размещение средств в инструменты финансовых рынков

Сбербанк предоставляет возможность выхода на фондовые рынки российских акций, ETF-фондов и облигаций, срочный рынок фьючерсов и опционов, внебиржевые рынки еврооблигаций и иностранных акций.

Возможность выхода на внебиржевой рынок банк предоставляет только квалифицированным клиентам. Если клиент располагает небольшой суммой и является новичком в области торговли на рынках финансовых инструментов, то ему предоставляется доступ только на фондовый и срочный рынки.

Кроме этого, можно зарабатывать на курсовых разницах продавая и покупая валюту на валютном рынке.

Все операции на финансовых рынках могут быть осуществлены клиентом с применением телефона или компьютера.

Работа со счетом с помощью телефона или компьютера

При выборе варианта с использованием телефона, клиент получает пластиковую скрэтч-карту, на которой под защитным слоем размещены секретные коды. Когда совершается сделка защитный слой стирается с одного кода и этот код сообщается сотруднику трейд-деска. После того как заявки по телефону были поданы в течение 30 дней необходимо приехать в офис банка для подписания документов по сделкам.

Если выбран вариант совершения сделок через приложение QUIK, то посещение офиса не требуется. Для соблюдения определенной безопасности банк либо генерирует электронный ключ-флэшку с электронной цифровой подписью, либо устанавливает режим «двухфакторной аутенфикации» который состоит в том, что для входа в приложение нужно будет ввести не только общий пароль, но и пароль высланный на мобильный телефон клиента в виде СМС.

Торговая система QUIK

Система QUIK позволяет клиенту совершать операции с ценными бумагами и просматривать рыночную информацию. Она доступна с любого компьютера, имеющего доступ с Интернет. Для работы в ней нужно зайти на адрес сервера https://webquik.sberbank.ru и ввести свой логин и пароль.

Ее основные возможности это:

- Постоянный контроль текущего состояния сформированного портфеля клиента;

- Создание и отмена заявок различных типов, а также контроль за изменением их статуса;

- Просмотр сделок текущей торговой сессии;

- Просмотр котировок и новостных лент;

- Построение простых графиков.

Приложение Сбербанк Инвестор

Сбербанк инвестор - мобильная версия приложения QUIK, которая позволяет видеть текущие котировки и остатки по счетам и совершать с ее помощью сделки с мобильного телефона.

Приложение работает на мобильных телефонах системы iOS и Android, содержит весь функционал приложения QUIK, дает доступ к рыночной и аналитической информации и проведению собственных операций, а также имеет демо-сервис для обучения новых пользователей работе в системе.

Вывод средств с брокерского счета

Вывод средств с брокерского счета становится доступен на четвертый день после осуществления сделки и осуществляется только на банковский счет, указанный в анкете клиента.

Подать распоряжение на вывод средств можно:

- по телефону с использованием системы интернет-трейдинга, с дополнительным подтверждением звонком по предоставленному в банке номеру в трейд-деск, если сумма превышает 100000 рублей. После подачи такого распоряжения снять деньги можно будет примерно через два дня, именно столько занимает срок исполнения с момента получения его банком;

- через торговые терминалы: Сбербанк Инвестор и квик

Даже если все средства с брокерского счета выведены, его можно не закрывать. Открытый брокерский счет без совершения торговли не требует уплаты никаких комиссий. Если Вы приняли решение, что счет нужно закрыть, сделать это можно либо в офисе Сбера, либо через сервис Сбербанк Онлайн.

Биржевые операции или вложения в ценные бумаги при взвешенном подходе способны принести неплохие дивиденды. Но по закону обычный человек не имеет права совершать сделки. Ему для этого необходим посредник – юридическое лицо, с лицензией на брокерскую деятельность. В этой роли может выступать не только специализированная компания или управляющая организация, но и банк.

Сам процесс торговли несложен, нужно просто отдать посреднику распоряжение о покупке, продаже или других действиях на бирже, используя торговую платформу или по телефону. Деньги для совершения сделки размещаются на специальном депозите. Доступ к нему имеет владелец и тот, кто совершает сделки. Чтобы понять основные принципы использования инструмента, разберемся, что такое брокерский счёт в «Сбербанке» и для чего он нужен.

Преимущества «Сбербанка»

«Сбербанк» - это одна из самых надежных финансовых организаций в России. Большинство граждан свои сбережения доверяют именно ему. Но, увы, предлагаемая ими доходность по вкладам на сегодняшний день не покрывает инфляцию. Денежные средства, которые размещены на депозите, довольно быстро обесцениваются. Поэтому многие финансово грамотные граждане предпочитают инвестировать свои накопления в акции или облигации. Конечно, это довольно рискованное мероприятие. Причем чем выше обещанная доходность, тем больше шанс на неудачный исход. Но это уже тема для отдельного разговора.

Рассказ о том, как открыть брокерский счет в «Сбербанке», начнем с того, почему именно эту организацию следует выбрать в качестве посредника. Существует всего лишь три основных критерия оценки:

- надежность;

- расходы (тарифный план, комиссии);

- удобство использования.

Первый показатель, пожалуй, самый важный. Особенно в наше нестабильное время. Ведь если банк закроется, получить назад свои деньги будет затруднительно. Еще один довод в пользу «Сбербанка», - это тот факт, что организация занимает второе место среди российских брокеров по показателям товарооборота, уступая только ФГ БКС. Но по числу клиентов, активно инвестирующих в ценные бумаги при его посредничестве, «Сбербанк» обходит и этого конкурента.

Организаций, предоставляющих брокерские услуги гражданам, сегодня немало. Именно поэтому начинающий инвестор рискует допустить ошибку при выборе посредника. Он может быть не в курсе многих тонкостей. К тому же, проверка лицензии, уточнение данных о том к каким биржам у брокера имеется доступ, требуют времени. В случае «Сбербанка», все сведения имеются в свободном доступе на официальном сайте организации . Прибавьте сюда возможности удаленной работы с системой, и выбор окажется очевиден.

Открытие счёта

Если в недавнем прошлом открыть брокерский счет в «Сбербанке» для физического лица не представлялось возможным, подобные операции производились лишь для организаций, то сегодня сделать это стало просто. Чтобы осуществить задуманное, необходимо нанести визит в центральное отделение банка. С собой надо захватить паспорт, свидетельство ИНН, депозитную книжку или пластиковую карту.

Нужно быть готовым к тому, что открыть брокерский счёт можно не в каждом населенном пункте, поэтому лучше предварительно уточнить эту информацию.

Процедура занимает не более получаса. Регистрируемому клиенту выдается пакет документов, включающий:

- Два бланка анкет для физического лица, содержащих основные и дополнительные сведения об инвесторе.

- Распечатку тарифов на брокерское и депозитарное обслуживание.

- Акт приема-передачи.

- Уведомление о финансовых рисках, связанных с игрой на фондовой бирже.

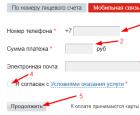

Также необходимо заполнить заявление на открытие брокерского счета в «Сбербанке», сообщить менеджеру номер телефона и адрес электронной почты. Лучше завести, в дополнение к брокерскому, еще индивидуальный (инвестиционный) счёт.

После заполнения нужных формуляров, клиенту выдается конверт, в котором содержится карта инвестора (кодовая таблица). К ней прилагается накопительная флешка, за которую 2000 рублей нужно будет оплатить отдельно. Впрочем, тратиться совсем не обязательно, она нужна только тем, кто собирается проводить операции через интернет.

Анкета инвестора

Как начать пользоваться брокерским счётом

Все бумаги наконец оформлены, брокерский договор заключен и можно начинать работу. Для начала нужно определиться с тарифом, благо «Сбербанк» предлагает их всего два: «Активный» и «Самостоятельный» . Последний предназначен для совершения операций по телефону, номер трейд-деска имеется на карте «Кодовая таблица инвестора» .

«Активный» рассчитан на работу с биржевой системой в режиме онлайн. Необходимо знать, что «Сбербанк» использует только торговую платформу QUIK, которую вам и нужно скачать с официального сайта банка.

После того как программный комплекс будет установлен на ваш ПК, необходимо сгенерировать два ключа: секретный и публичный. Затем на электронную почту [email protected] отправляют файл с названием «pubring.txk» , содержащий «публичный» ключ. Высылать письмо надо с почты, указанной при заключении договора. Остается только дождаться подтверждения того, что ключ зарегистрирован системой. Как правило, происходит это в течение суток в рабочие дни. В выходные и праздники придется ждать дольше.

Какой должна быть минимальная сумма на счёте

После установки торговой платформы и получения подтверждения о регистрации можно приступать непосредственно к работе на бирже. Для клиентов «Сбербанка» доступна одна из крупнейших российских торговых площадок, это ММВБ. Чтобы совершать сделки по приобретению акций и облигаций, на счёте инвестора должны быть деньги, то есть необходимо его пополнить.

Надо заметить, что минимальная сумма брокерского счета в «Сбербанке» не ограничена, то есть клиент самостоятельно решает, сколько он готов инвестировать.

Но начинать с очень небольшой суммы особого смысла нет. Двух-трех тысяч рублей едва хватит на то, чтобы выкупить лот одной компании. Такое приобретение не принесет хорошей прибыли, но отнимет уйму нервных клеток. Между тем, успешный механизм инвестирования предполагает диверсификацию портфеля. Проще говоря, для высокой доходности вложений нужно покупать акции разных компаний.

Начало работы

Теперь о том, как собственно произвести пополнение. Есть несколько способов перевести деньги:

- подать платежное поручение в отделении, где открыт счёт;

- внести через банкомат или устройство самообслуживания;

- пополнить счёт онлайн;

- осуществить безналичный перевод со счёта в другом банке.

Для рублевого пополнения используются реквизиты, указанные в договоре на брокерское обслуживание. Также в платежке указывается код, состоящий из букв и цифровых символов, который был присвоен клиенту. Он указан в извещении, которое прилагается к договору. Если операции планируется проводить не в рублях, лучше заранее узнать у менеджера реквизиты валютных счетов. Разыскать нужную информацию можно так же на сайте банка, открыв раздел «Брокерское обслуживание».

Перевести необходимую сумму можно через интернет-банкинг «Сбербанк Онлайн». Сделать это поможет наша пошаговая инструкция:

Счет пополнен

При пополнении нужно указать номер договора. Деньги зачисляются только через день. Поэтому рекомендуется пополнять счёт заблаговременно, ведь биржа - это живой организм, изменения на ней происходят ежеминутно. Поэтому нужно быть во всеоружии, дабы не упустить выгоду. Банк не взимает комиссий за перечисление средств. Но учтите, что за обслуживание депозита деньги списываются ежемесячно с брокерского счёта, если с него проводились какие либо торговые операции.

Как вывести деньги с брокерского счета «Сбербанк»

Воспользоваться своими средствами, размещенными на брокерском счёте, клиент имеет возможность в любой момент. Для этого их необходимо перевести на счёт, указанный в анкете при заключении договора. Это может быть как дебетовая карта, так и сберегательная книжка, открытая по вкладу «Универсальный».

Следует обратить внимание, что за годовое обслуживание «пластика» придется выложить порядка 750 рублей дополнительно.

Подать неторговое поручение о выводе можно по телефону или через систему интернет-трейдинга «Квик». Первый вариант предполагает ту же схему взаимодействия с посредником, что и при проведении торговых сделок. Суточный лимит составляет 100 тыс. руб. При запросе большей суммы необходимо подтверждение заявки в трейд-деск, посредством телефонного звонка. Исполнение распоряжения осуществляется 2 дня, с момента получения его банком.

Заключение

Биржа - это не казино, поэтому сорвать огромный куш здесь вряд ли получится. К тому же инвестирование - это проект долгосрочный. То есть ждать, что вложив тысячу, через неделю можно будет снять две, не стоит. Поэтому имеет смысл инвестировать только ту сумму, без которой вы обойдетесь в ближайшие пять лет.

Не нужно тратить последние деньги, отложенные на важную покупку или лечение, в надежде на огромные дивиденды. Лучше начать с небольшой суммы, ежемесячно добавляя к ней понемногу. Даже начиная с небольшого депозита, при такой стратегии инвестирования, со временем вы достигнете возможностей, при которых сможете покупать акции крупных компаний, получая хорошую прибыль.

Зная о том, какой существует алгоритм действий на вывод денежных средств с вашего брокерского счёта, а так же зная, как работает система перевода денежных средств между вашими торговыми счетами, всегда можно вывести заработанные деньги с брокерского счёта, на свой банковский депозит. Естественно, обладая такими знаниями, у вас появляется возможность переводить финансы между торговыми счетами, благодаря чему появляется гибкость в торговых системах.

Вывод финансов осуществляется исключительно на банковский депозит клиента, который прописывается в специальной Анкете Инвестора.

Подать заявку на вывод заработанных денежных средств можно одним из указанных способов:

1. Используя услуги Call-центра.

2. Либо используя рабочий кабинет брокера.

Стоит учесть, что заявка на вывод денежных средств, при превышении лимита в 100 тыс рублей, в день , должна быть подтверждена телефонным звонком. Приёмом заявок на ввод/вывод инвестиционного капитала принимает специальная служба, получившая название Trade Desk. Приём телефонных звонков осуществляется в период с 09:30 до 17:55 по Московскому времени.

Алгоритм работы с брокерской компанией при подаче заявки на вывод, или ввод инвестиционного капитала, при помощи Call-центра, точно такой же, как и при проведении торговых операций.

Вывод денежных средств с брокерского счёта в системе QUIK.

1. Для того чтобы осуществить денежный перевод, вам потребуется войти в торговую платформу QUIK, выбрав пункт «Расширения» в верхнем меню. Далее, нужно нажать на кнопку «Неторговые поручения».

2. В сплывающем меню ищем пункт «Вывод ДС», то есть денежных средств.

3. Перед глазами появляется окно, где вы увидите специальную форму подачи заявки на вывод денежных средств с брокерского счёта, на банковский депозит. Вышеперечисленные данные вы указывали ранее, при открытии торгового счёта в системе Сбербанка.

4. В данном окне нужно прописать код договора, а так же объём денежных средств, требуемый вами на вывод. Далее нажимаем на кнопку «Подать».

5. После всех выполненных шагов, заявка регистрируется в системе. Ожидаем её выполнения. После исполнения заявки, осуществляется вывод инвестиционного капитала с брокерского счёта на банковский депозит. У каждой брокерской компании срок выполнения заявок разный. Информацию по этому поводу всегда можно уточнить, позвонив на горячую линию брокера.

6.После того как вы нажали на кнопку «Подать», в течение минуты всплывает информационное окно, требующее подтвердить ваши действия одноразовым паролем.

9. В ответ придёт sms-сообщение, которое укажет на то, что заявка на вывод денежных средств зарегистрирована. Зачастую денежный перевод осуществляется в течение одного рабочего дня. Стоит знать о том, что с инвестиционного капитала взимается налоговый платёж на полученную прибыль.

Такие финансовые операции, как инвестирования в ценные бумаги или биржевые операции приносят хорошие дивиденды. Но по существующему законодательству физическое лицо (обычный человек) не может проводить подобные сделки. Требуется помощь посредника. В его роли выступает юрлицо, обладающее необходимой лицензией, разрешающей проводить подобные операции. Кстати, в этой роли может выступать не только компания, но и сама банковская организация.

Сама процедура торговли не является сложной, клиент просто руководит действиями посредника посредством телефона или специализированной торговой площадки. Средства для проведения различных сделок предварительно размещаются на отдельном депозите, доступ к которому имеет инвестор и лицо, совершающее сделки. Чтобы уяснить принципы таких инвестиций, стоит узнать, что такое брокерский счет в Сбербанке, ведь этот банк – один из немногих, который обладает такой лицензией.

Сбербанк предоставляет своим клиентам расширенный комплекс брокерских услуг

Брокерский счет (БКС): суть понятия

БКС представляет собой специализированный счет, с помощью которого клиенты и проводят различные транзакции в области ценных бумаг . Причем брокер может играть две роли во всей процедуре инвестирования. В частности:

- Выступать в качестве посредника между продавцом ценных бумаг и клиентом.

- Осуществлять задачи консультанта по составлению прогнозов по будущей прибыли.

По оценкам специалистов, инвестирование в ценные акции является наиболее прибыльным видом бизнеса.

Особенности брокерского счета в Сбербанке

Посредник в таких финансовых операциях, как торговля на бирже, необходим, ведь проводить биржевые торги по закону разрешается только юридическим лицам. Для получения стабильной прибыли лучше открыть брокерский счет в Сбербанке для физического лица, стоит учитывать важное преимущество сотрудничества с этим ведущим российским банком. Ведь Сбербанк по условиям сотрудничества самостоятельно оплачивает налоги своих клиентов с полученной прибыли, тем самым экономя время и облегчая сам процесс.

Открытие брокерского счета в Сбербанке позволяет клиенту совершать множество финансовых операций, связанных с работой фондовых бирж. В частности приобретение:

- акций иностранных и российских компаний;

- облигаций внутренних займов (также и ОФЗ);

- еврооблигаций;

- ценных бумаг ETF-фондов;

- драгметаллов.

Все операции на фондовых рынках может осуществлять только профессиональный брокер

Все операции на фондовых рынках может осуществлять только профессиональный брокер С ПАО Сбербанк России активно и плодотворно сотрудничают уже более 120 млн клиентов. Эта кредитно-финансовая организация активно развивается и, по мнению ведущих аналитиков, вполне способна стать непосредственным конкурентом ведущих площадок . К основным преимуществам инвестирования на базе сотрудничества со Сбербанком являются следующие моменты:

- надежность финансовой организации (банк действует на рынке инвестиций уже более 20 лет и имеет заслуженную репутацию одного из самых надежных);

- разветвленная сеть филиалов (структурные сбербанковские подразделения находятся практически в каждом городе РФ);

- возможность вывода прибыли на карту или личный счет;

- наличие собственного многофункционального аналитического центра, работники которого всегда дадут полную консультацию, в том числе помогут оценить возможные риски и дадут ценные рекомендации по инвестированию;

- сумма-минимум для входа на рынок не установлена;

- с помощью Сбербанка любой клиент может совершать выгодные сделки, даже не имея для этого определенных знаний и опыта;

- получение дополнительных услуг: содействие в предварительной подготовке документации, оценки рисков, оформление заявок по телефонным звонкам и прочее.

Брокер, работающий на базе Сберегательного банка, имеет собственное название – Quik.

Но стоит знать, что при всех неоспоримых преимуществах, оформление брокерского счета в ведущем российском банке обладает и минусами. Например, проведение всех финансовых операций при использовании брокерского счета, сопровождается списанием комиссионных. А величина комиссии за такие услуги является одним из наиболее высоких в списке ведущих брокеров.

Для оперативного управления финансами, клиенту требуется открыть брокерский счет

Для оперативного управления финансами, клиенту требуется открыть брокерский счет Установленные тарифы

Прежде чем выяснять, как открыть брокерский счет в Сбербанке, стоит узнать величину расходов, с которыми столкнется клиент . Данный вид финансовых услуг имеет следующие тарифы:

- выполнение поручения, отданного брокеру через телефонный звонок: 150,00 руб. (причем оплата начинается с 21-ого обращения);

- комиссионные расходы за проведение финансовых операций на фондовой площадке: до 0,165% (если объем инвестиций не превышает 50 000 руб.);

- перепродажа валюты: 0,10%, ее поставка: 0,29%;

- работа с облигациями федерального займа (ОФЗ-Н): до 1,50%;

- обслуживание банковского хранилища (депозитарий): 149 руб. ежемесячно.

Данные расценки приведены за самостоятельную работу по вложениям. Если клиент предпочитает использовать инвестиционный тариф, который включает аналитическую работу консультанта, то размер комиссии за проведение операций по покупке/продаже валюты и ценных бумаг составит 0,30%.

Как оформить БКС

Брокерские счета разрешается оформлять любым клиентам (как физическим, так и юрлицам). Для этого следует лично посетить банковское учреждение (предварительно уточнив, что выбранное отделение предоставляет услуги такого плана). При себе необходимо иметь паспорт, банковскую карточку и ИНН (для частных лиц). Для предпринимателей стоит уточнить список необходимой документации заранее, он достаточно обширный.

Если клиент при оформлении брокерского счета откроет и собственный инвестиционный, он получает возможность на возврат 13,00% по вычету из НДС.

Для работы с инвестициями была создана организация Сбербанк-Инвест

Для работы с инвестициями была создана организация Сбербанк-Инвест Вся процедура открытия БКС занимает около 1-1,5 часа. И выглядит она следующим образом:

- Клиент предоставляет документы банковскому служащему.

- Оформляет заявление на оформление БКС.

- Заполняет подробную анкету. В ней необходимо указать способ получения будущих доходов, метод взаимодействия с брокером (через телефон или систему онлайн-трейдинга).

- Подписывает необходимые бумаги-уведомления.

- Открывает личный универсальный счет. Впоследствии его нумерация будет использоваться для оформления брокерского.

Специалисты настоятельно рекомендуют оформить предварительный универсальный счет. Благодаря ему клиент может оперативно управлять БКС, причем управление через универсальный счет разрешается осуществлять через личный кабинет Сбербанк-Онлайн. После окончания процедуры необходимо забрать с собой кодовую таблицу. А если клиент планирует сотрудничать с брокером дистанционным способом, отдельно следует обзавестись и специальной флешкой (ее стоимость варьируется в пределах 1 800-2 000 руб.).

Методы пополнения счета

По условиям договора минимальная сумма брокерского счета в Сбербанке неограничена. Также отсутствует и комиссионные за проведение такой процедуры. Пополнение счета осуществляется в течение 1-2 суток . Вносить средства на баланс БКС можно несколькими способами:

- с помощью терминалов;

- через кассу Сбербанка в офисе;

- посредством банковского перевода-онлайн;

- используя интернет-банкинги.

Сумма для зачисления может быть любой, Сбербанк не устанавливает строгих правил на этот счет. Но желательно не обнулять БКС, а иметь на его балансе достаточную сумму, чтобы не упустить выгодное предложение.

Как выглядит брокерский счет в Сбербанке

Как выглядит брокерский счет в Сбербанке Нюансы использования

Чтобы плодотворно работать со своим брокерским счетом, следует установить на свой компьютер и смартфон специальные программы. С их помощью можно оперативно связываться с брокером и взаимодействовать с ним, а также и отслеживать состояние БКС. В частности:

- Для телефона. Стоит скачать и установить приложение от Сбербанка (Сбербанк-Инвестор). Данная программа доступна для владельцев смартфонов на базе iOS и Андроид. При авторизации программы в качестве логина используется номер БКС, а пароль следует уточнить по звонку в колл-центр банка (для этого следует озвучить код, взятый из таблицы инвестора).

- Для домашнего ПК (или планшета). Необходима сервис-программа КВИК. Данное приложение активно используется опытными инвесторами.

Но не возбраняется использовать в работе и иные приложения. Конечно, прежде чем провести какую-либо сделку, стоит предварительно проанализировать имеющуюся ситуацию. В этом помогают сбербанковские аналитики, которые присылают клиенту ежедневный список советов и оптимальную стратегию поведения игрока.

Как вывести деньги с брокерского счета Сбербанк

Снять накопления с БКС можно в любое удобное для клиента время. Для этого клиент создает запрос на вывод средств через установленное приложение. Перевод осуществляется тем методом, который был предварительно отмечен в договоре:

- дебетовая сберкарта;

- сберегательный банковский счет;

- личный р/счет.

Если производится вывод денежных средств с БКС в размере от 100 000 руб., от клиента требуется подтверждение заявки. Сроки получения увеличиваются и занимают до 2-3 рабочих дней.

Обслуживание БКС

Сбербанк начал предлагать брокерские услуги населению с 2011 года. И именно в это время был создан Сбербанк-Форест, компания, занявшая достойное место среди игроков фондового рынка. За время своего существования организация превратилась в обширную сеть, структура которой состоит из дочерних сбербанковских организаций, специализирующихся на брокерской деятельности .

Заявку на открытие БКС можно оформить дистанционным путем

Заявку на открытие БКС можно оформить дистанционным путем Страховой брокер

Работу проводит дочернее предприятие Сбербанка ООО «Страховой брокер». Клиент получает услуги в области:

- подбора оптимальных программ по страхованию и детальный анализ возможных рисков.

- посреднической деятельности между компанией-страховщиком и клиентом.

- ведения оформленных договоров и контроль над исполнением их условий.

Торговый брокер

С клиентом работает дочернее предприятие Сбера ЗАО «Сбербанк-АСТ». Данная электронная онлайн-платформа предоставляет услуги следующего вида:

- Осуществление аукционных торгов на выполнение госзаказов и муниципальных органов.

- Выставление на реализацию имущество организаций-банкротов.

- Организация аукционов по продаже и сдаче имущества в найм.

- Проведение онлайн-торгов для организаций с госучастием.

- Осуществление крупных маркетинговых исследований, а также мониторинг рынка ценообразования.

Кредитный брокер

ООО «Центр недвижимости Сбербанка», которое представляет услуги данного уровня, работает посредством онлайн-сервисов . С ее помощью клиенты получают возможность:

- Размещать свои заявки на оформление кредитов.

- Подыскать подходящий объект недвижимости для приобретения.

- Провести государственную регистрацию жилья.

- Осуществить все необходимые расчеты без посещения банковских офисов.

Варианты пополнения брокерского счета

Варианты пополнения брокерского счета Инвестиционный брокер

Представителем этой сферы сбербанковских услуг является ЗАО «Сбербанк-КИБ». Компания располагает обширными базами данных по аналитическим продуктам, куда входят обзоры:

- долговых бумаг;

- рынков акций;

- финансовых отраслей;

- крупных эмитентов.

Также Сбербанк-КИБ по запросу клиента осуществляет размещение капитала на крупнейших финансовых рынках. Причем компания проводит все действия от имени своего клиента, предоставляя последнему регулярный подробный отчет.

ПАО Сбербанк, являясь главным учредителем всех представленных дочерних предприятий, осуществляет полномасштабный контроль над их деятельностью.

Как закрыть БКС

Каждому желающему окунуться в этот мир бизнеса, стоит помнить, что инвестирование и работа с ценными бумагами – процесс долговременный . Моментальную существенную прибыль получить по такому виду деятельности получить не удастся. Поэтому многие клиенты достаточно быстро закрывают БКС, не получив ожидаемого эффекта. Но также необходимо понимать, что незапланированная продажа активов способна привести к значительным финансовым потерям. Чтобы закрыть брокерский счет, можно использовать различные способы:

- обратиться к работникам колл-центра Сбербанка (8-800-555-55-50);

- оформить соответствующую заявку в онлайн-банкинге;

- посетить офис Сбера, где был заключен договор на обслуживание БКС.

Выводы

Работа современного Сбербанка постоянно совершенствуется. Что дает все основания полагать, что взаимодействие клиент-банк в скором времени выйдет на совершенно новый уровень. По мнению ведущих аналитиков, открытие долгосрочного брокерского счета в ведущем банке России будет активно работать на финансовое благополучие, и приносить своим владельцам существенную прибыль.

Вконтакте

Какая карта лучше «Виза» или «Мастеркард Мастеркард где можно пользоваться

Какая карта лучше «Виза» или «Мастеркард Мастеркард где можно пользоваться Как узнать владельца карты по номеру карты банка втб

Как узнать владельца карты по номеру карты банка втб Зачем нужны Стар Коды PokerStars, какие дают преимущества Новогодние бонус коды покерстарс

Зачем нужны Стар Коды PokerStars, какие дают преимущества Новогодние бонус коды покерстарс Способы оплаты мобильной связи «Летай» банковской картой Оплатить таттелеком с банковской

Способы оплаты мобильной связи «Летай» банковской картой Оплатить таттелеком с банковской