Финансовые активы, такие как акции или облигации, можно купить не только на бирже, но и вне ее. О российском внебиржевом рынке я подробно писал здесь, про американский внебиржевой рынок тут. Внебиржевой рынок на английском называют Over the Counter (ОТС), а обращающиеся на нем активы называются ″внебиржевые инструменты″. В этой статье мы поговорим о них более подробно.

Что такое внебиржевые финансовые инструменты?

Внебиржевые финансовые инструменты — это и привычные для инвестора ценные бумаги, и более сложные конструкции: форвардные контракты, товарные или валютные свопы и др. Кроме того, вне биржи можно купить драгоценные монеты и металлы.

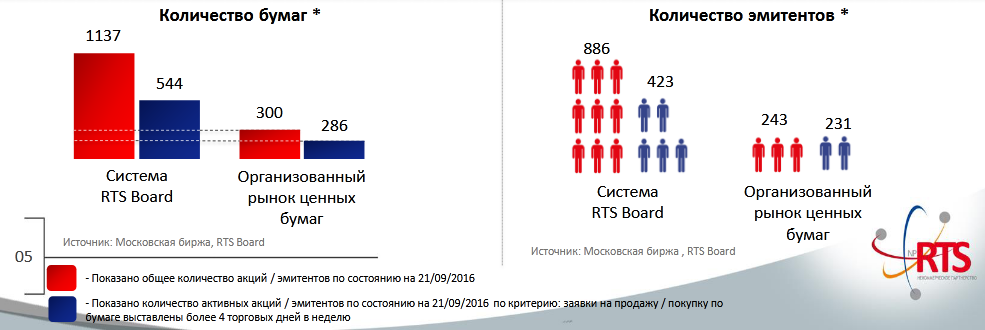

Сперва сосредоточимся на знакомых всем инвесторам ценных бумагах – акциях и облигациях акционерных обществ (например, Курганмашзавод или Кубанские магистральные сети). Внебиржевой рынок известен своим разнообразием – и в американском, и в российском варианте выбор активов вне традиционных бирж значительно шире:

? Внебиржевой рынок бывает неорганизованный и организованный. Первый тип это фактически договор купли-продажи ценных бумаг между физ. лицами, а также соглашения между банками, инвестиционными фондами и другими юр. лицами. Второй тип – сделки через электронные площадки, организованные по несколько иным правилам, чем биржи (вернемся к этой части в конце статьи).

Система RTS Board это крупнейшая российская система организованной внебиржевой торговли – как видно, количество бумаг на ней почти в четыре раза больше, чем на Московской бирже. Кроме того, есть подразделение на самой Мосбирже, которое называется MOEX Board (запущено несколько лет назад, однако по большинству акций стоят нули).

На внебиржевом рынке США, который гораздо крупнее российского, можно встретить вполне ликвидные акции всемирно известных иностранных компаний – таких как Nestle SA, Bayer AG, Adidas, Allianz, BASF и др. В этом случае сделки не очень сильно отличаются от стандартного рынка, хотя комиссия провайдера как правило заметно выше.

Стратегией инвесторов на российском внебиржевом рынке часто является покупка ценных бумаг в долгосрочной перспективе, так как из-за больших спредов трейдерам просто невозможно торговать внутри дня. Разумеется, тут есть как повышенный риск банкротства эмитента бумаги, так и надежда на заметную прибыль – особенно, если эмитенту удастся в будущем попасть на Московскую биржу.

Поскольку продать актив сложно (есть специальные компании, занимающиеся подбором контрагента по сделке), повышенное внимание уделяется дивидендным выплатам и купонам, которые обычно поступают на брокерский счет той компании, которая предоставила инвестору доступ на внебиржевой рынок.

⭐ Итого: для частных инвесторов основными внебиржевыми инструментами являются акции и облигации. Причем последние могут стоить до сотен тысяч долларов в случае государственных и корпоративных еврооблигаций: они обращаются как на бирже, так и вне ее.

Биржевой рынок |

Внебиржевой рынок |

Достоинства |

|

| Ликвидность. Инструменты легко продать и легко купить (за исключением некоторых низколиквидных инструментов из низших эшелонов). На бирже много покупателей и продавцов, что обеспечивает наличие спроса на активы в течении рабочих часов биржи. | Инструменты внебиржевого рынка предоставляют максимум возможностей: причем как заработать, так и потерять.

Возможность выбирать: тип, срок, размер партии. Возможность самостоятельно установить цену. |

| Надёжность. Контрагент по каждой сделке — расчётная палата биржи. Возможно хранить ценные бумаги как в депозитарии брокера, так и у регистратора. | Московская биржа устанавливает сроки экспирации опционов и фьючерсов в среднем несколько месяцев. Вне биржи стороны сами устанавливают удобные для них сроки. |

| Низкие расходы на совершение сделок. В среднем комиссии брокера составляет от 0,025% до 0,3% за сделку. Всё меньше посредников берут депозитарные комиссии, абонентскую плату и прочие расходы. | Нет требований гарантийного обеспечения (ГО) на ежедневной основе. |

| Доступность и мобильность. Покупать и продавать активы могут не профессиональные участники рынка из любой точки мира. Не обязательно даже устанавливать на компьютер терминал, можно отправить заявку с мобильного приложения брокера. | Покупатель или продавец выставляет такое количество ценных бумаг, которое ему нужно продать или купить. |

| Банк может являться брокером (ВТБ, Сбербанк, Тинькофф…), что нередко связано с бесплатным пополнением брокерского счета. | Конфиденциальные сделки. Плюс в гибкости, который однако повышает возможность по использованию схем обналичивания средств. |

Недостатки |

|

| Биржа выставляет ограничения по максимальному кол-ву ценных бумаг от одного участника. | Если сделка прямая (без посредников, только продавец и покупатель), то существуют риски невыполнения обязательств. Сложность в поиске контрагента. |

| Ежедневно выставляется требование по денежному обеспечению в срочной секции. | Так как эмитенты не обязаны предоставлять отчетность или она не заверена крупным аудитором, понять реальное состояние эмитента трудно. |

| Низкая ликвидность некоторых фьючерсов и опционов, особенно последних в случае Мосбиржи | Низкая ликвидность всех активов, возможность расторжения ранее заключённой сделки. |

| Биржа монополист, шанс оспорить ее действия в суде невелик. Недавний пример: отрицательные котировки нефти. | Высокие расходы на заключение сделок: комиссия посредника иногда может быть более 1%, но не менее 1000 – 1500 рублей. |

Внебиржевые производные инструменты

Внебиржевой производный финансовый инструмент (ПФИ) имеет и другие названия: внебиржевой срочный контракт, производные или дериватив. Слово “производные” показывает, что в данном случае делается ставка на изменение свойств актива. Самим активом владеть для этого не требуется, а иногда это просто невозможно: нельзя владеть процентной ставкой.

Итак, ПФИ это контракт, по которому стороны получают право или берут обязательство выполнить некоторые действия в определенный срок. Например, это может быть право покупки акций Газпрома по цене Х рублей за лот.

К окончанию срока контракта его владелец будет либо в прибыли, если цена акций больше Х, либо в убытке при их падении. Разницу выплатит вторая сторона сделки. С другой стороны это может быть и контракт между крупнейшими банками на сотни миллионов долларов на изменение ставки LIBOR.

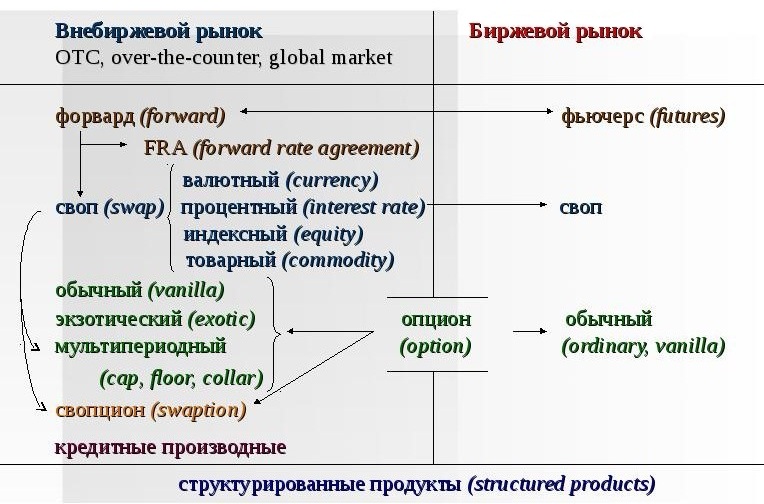

К внебиржевым деривативам относятся:

- Опционы;

- Форварды;

- Свопы;

- Свопционы;

- Структурные продукты;

- Кредитные производные

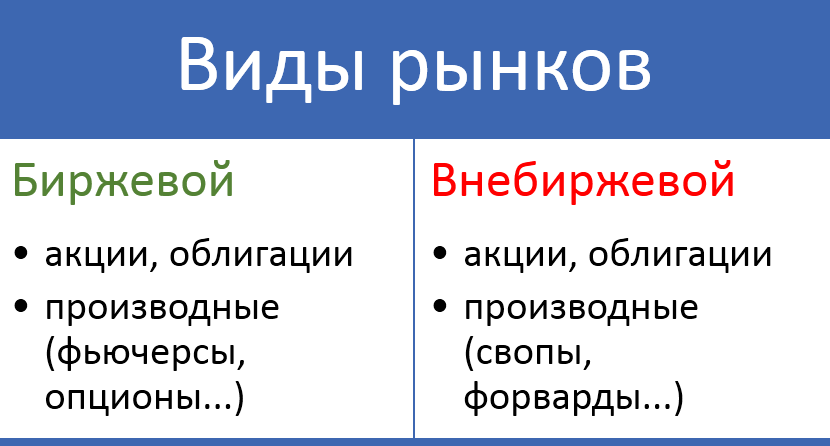

Однако здесь важно не запутаться, поскольку часть этих инструментов встречается как на биржевом, так и на внебиржевом рынке:

Если, например, фьючерс торгуется только на биржевом рынке, то опцион может быть как биржевой, так и внебиржевой производной. Отличие в отсутствии стандартизации: опцион на бирже обладает определенными параметрами.

Аналогично со структурным продуктом, который доступен на бирже в виде структурированных облигаций. В то же время своп как правило внебиржевой дериватив и контракты с ним заключаются вне биржи:

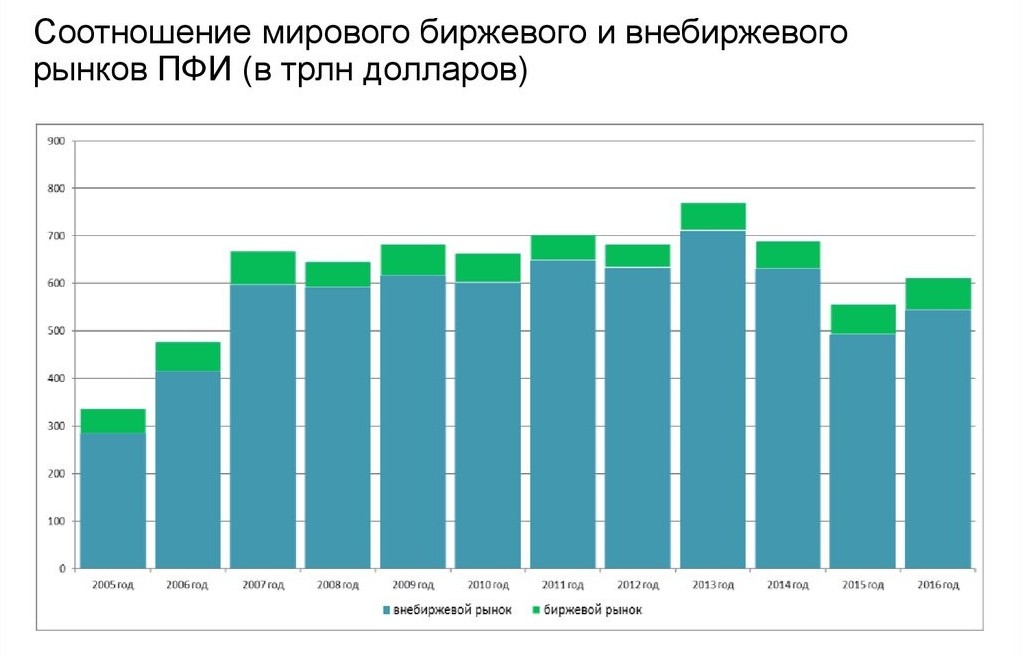

Денежные объемы внебиржевого рынка просто огромны и идут на сотни трлн. долларов:

Что может лежать в основе договоров внебиржевых ПФИ:

- Наступление условия, предусмотренного договором;

- Другие производные, например опцион на фьючерс;

- Различные показатели состояния окружающей среды;

- Уровень инфляции;

- Официальная статистическая информация;

- Процентные ставки;

- Валютные курсы;

- Ценные бумаги;

- Товар

У одного производного инструмента может быть несколько базисных активов.

|

Вид внебиржевого ПФИ |

Характеристики и примеры |

| Страховой | Выплаты зависят от суммы страховых требований определённого типа в установленный период. Бывают двух видов: свопы и опционы. |

| Кредитный | Предназначение — управление кредитными рисками, когда выплаты зависят от определённого кредитного события.

К чему привязан: дебиторская задолженность, долговые обязательства компании или страны. Самые популярные кредитные производные инструменты — это свопы, форварды, опционы и кредитные ноты. |

| Процентный | В основе лежат установленные процентные ставки по государственным и корпоративным облигациям, ключевой ставке, межбанковским кредитам и депозитам. Составляет порядка 80-90% всех видов ПФИ |

| Валютный | В основе лежат валютные курсы или иные валютные активы. Например, форвардный контракт на GBP/USD |

| Фондовый | На фондовые индексы или акции, облигации, другие ценные бумаги. Например, индексный своп на S&P500. |

| Товарный | В основе может быть нефть и нефтепродукты, с/х и лесная продукция, натуральный газ, электричество, металлы и другое. Например, опцион на нефть. |

| Прочие | Инструменты с экзотическими базовыми активами (сила ветра, температура и пр.) |

Как купить внебиржевые инструменты инвестору?

Весь внебиржевой рынок для инвестора делится на:

- Организованный внебиржевой рынок. Есть центральная электронная система, в которой отражены названия ценных бумаг, а также наличие спроса и предложения;

- Неорганизованный внебиржевой рынок. Сюда входит любая сделка между продавцом и покупателем, которая оформляется через гражданско-правовой договор.

Если внебиржевая сделка совершается через посредника (брокера, управляющую компанию), то посредник сам предоставляет такую информацию на биржу. Хотя это может сделать и одна из сторон прямой сделки – в результате фондовые биржи ведут реестр внебиржевых сделок с присвоением каждой регистрационного номера.

Информация по внебиржевым сделкам публикуется на сайте Мосбиржи здесь, а в США их основной объем регистрируется в рамках компьютерной системы NASDAQ. Чтобы понять, как купить бумаги на организованном внебиржевом рынке, нужно знать основные принципы торговли вне биржи:

- Нет привычных стандартных объёмов и лотов. Каждый участник выставляет заявку на тот объём, который необходим ему;

- Адресные заявки — все участники рынка видят, от кого выставлена заявка (в частности, от какого брокера);

- Отсутствует листинг эмитентов;

- Нет официальной рыночной цены, котировки на внебиржевом рынке — это предварительные индикативные цены;

- Участники внебиржевых торгов — это большей частью юридические лица, имеющие статус квалифицированного инвестора. Физические лица могут подать заявку исключительно через брокера.

Для того, чтобы купить ценные бумаги на внебиржевом рынке, частному инвестору нужно открыть счёт у брокера, имеющего доступ к центральной электронной системе. Покупка и продажа происходит посредством звонков. Инвестор звонит брокеру и узнаёт текущие котировки, оставляет заявку.

Поскольку ждать можно очень долго, то можно воспользоваться услугами голосовых брокеров, которые подыщут контрагента на указанный объем по близкой к желаемой цене. По исполнению заявки активы зачисляются на счёт.

? Если не пользоваться сторонними услугами, то может произойти следующее. Получив поручение на покупку внебиржевых акций, брокер может назвать клиенту завышенную цену – ведь ее видит только он. Допустим, клиента она устраивает. Тогда брокер перекупает акцию у продавца по меньшей цене и продает покупателю.

Впрочем, инвестор может оплатить онлайн доступ к электронной внебиржевой системе. За отдельную плату брокер предоставит терминал ″RTS Board EQ″ и клиент может оставлять и просматривать заявки (хотя и обезличенные) на финансовые инструменты самостоятельно.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.