Компания Vanguard – это финансовая корпорация, работающая по всему миру и предоставляющая услуги более чем 23 млн. инвесторов. Основным направлением работы компании является управление взаимными и ETF фондами, однако ее деятельность значительно шире. Суммарно на счетах корпорации находится более 5 трлн. американских долларов, что является вторым результатом в мире после BlackRock.

The Vanguard Group была основана Джоном Боглом 1 мая 1975 года. Примечательно, что его отец тоже был бизнесменом, но ему повезло меньше, чем сыну – он разорился. Причем сын выберет название и символ своей компании в честь последнего линейного корабля британского Королевского флота, имевшего высокую скорость и современное оборудование.

Переводом Vanguard на русский язык является “Авангард”, т.е. передовой, современный. Вероятно Боглу льстила мысль стать в инвестициях тем же, кем был адмирал Нельсон на Vanguard в морских сражениях (не проиграл ни одного из них и был застрелен в победной битве). И Богл действительно победил, причем прожил в два раза дольше своего кумира.

В 1949 году молодой Джон заканчивает учебное заведение и пишет дипломную работу с говорящим названием «Экономическая роль инвестиционной компании». Основная мысль работы заключается в отказе от аналитиков и финансовых консультантов в инвестиционных фондах.

По Боглу достаточно просто делать одно и то же: копировать состав фондовых индексов и иметь небольшие издержки. Рост фондового рынка в долгосрочной перспективе позволит обойти по доходности большинство работающих на рынке фондов. Через четверть века эта идея будет воплощена в инвестиционный продукт.

Подход был действительно сенсационный, однако финансовый мир воспринял его неоднозначно и большей частью негативно. Неспроста: он бросал вызов профессионализму каждого управляющего и сулил уменьшение их прибыли в случае правоты Богла – ведь отслеживание состава индексного фонда можно осуществлять автоматически. В рамках практического продвижения своей идеи в 1976 году Джон основывает Vanguard 500 Index Fund, т.е. всего через год после создания самой Vanguard Group.

Это был взаимный индексный фонд компании, следящий за составом индекса S&P 500 – сейчас трудно поверить, но до этого времени в мире существовали только активно управляемые фонды. При том, что индекс Доу Джонса появился в 1884 году, т.е. почти на 100 лет раньше. Однако идея довольствоваться “лишь” доходностью рынка, когда вокруг столько возможностей ее превзойти, долгое время выглядела как минимум странной: ведь индустрия всегда делала вид, что сможет заработать больше.

Старт фонда вышел не из легких – во второй половине 1970-х Америка страдала от высокой инфляции и внутренних политических передряг, получив в 1979/80 годах новый удар от второй волны нефтяного кризиса. Процентная ставка превышала 10%, но затем резко пошла вниз. Экономика ожила и с 1980 года американский рынок выдал лучшие 20 лет доходности в своей истории, а инвесторы поверили в философию компании.

-

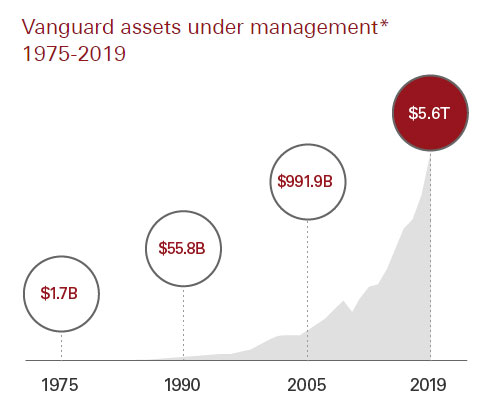

Если в 1975 году капитализация Vanguard была 1.7 млрд. долларов, то к 1990 году она составляла уже более 55 млрд. А в 2005 году вплотную подобралась к отметке в 1 триллион. К 2020 году все управляемые компанией активы оценивались в 5.6 трлн. $, увеличившись за 45 лет в 3300 раз. Чистый индекс, который отслеживает Vanguard 500 Index Fund, при этом вырос ″всего″ в 40 раз.

-

Факт: сегодня доля индексных фондов компании равна почти 80% вместо менее 1% на старте.

Этого результата удалось достичь, прежде всего, за счет расширения линейки фондов и выходом в новые страны. Так, в 1996 году The Vanguard Group вышла на рынок Европы, а затем и Австралии. Данный факт позволил крепко закрепиться на всей территории континентальной Европы, Австралии и Америки. В настоящий момент основным направлением в развитии Vanguard остаются инвестиционные фонды, на которые приходится более половины ее капитала.

Инвестиционные фонды Vanguard

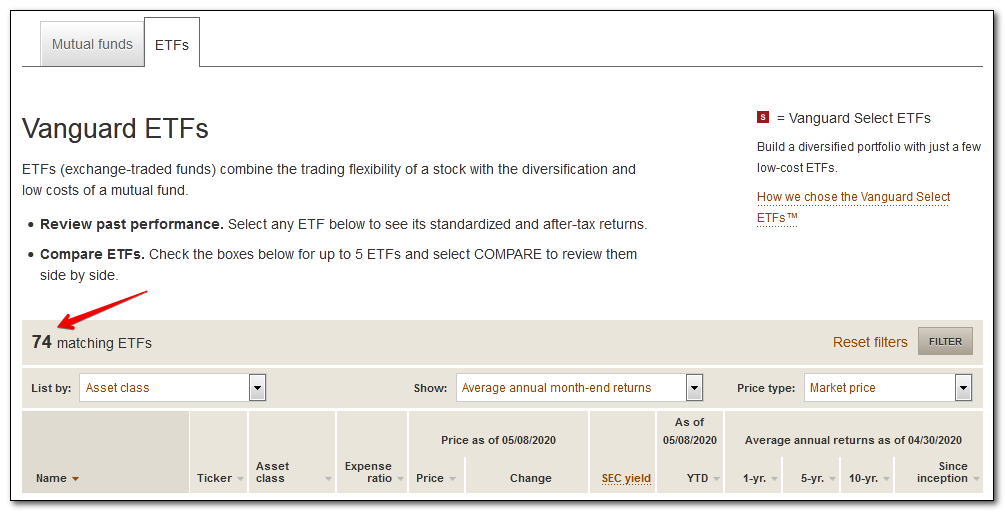

На весну 2020 года под управлением Vanguard насчитывается 74 биржевых фонда и 131 взаимный. Это два основных типа, которые доступны инвестору для приумножения капитала. Более подробно ознакомиться с ними можно на сайте управляющей компании:

Фонды Vanguard Group: классификация

Компания до сих делает большой упор на развитие взаимных фондов. Более современные биржевые ETF, появившиеся как класс только в 1993 году, Богл недолюбливал: ввиду рыночного обращения их очень легко продать, что по мнению Джона толкает людей на спекуляции. Со взаимными фондами быстрые операции делать сложнее. В результате первые биржевые фонды Vanguard появились лишь в начале 21 века: например, фонды VTI и VXF.

Vanguard ETF включают в себя главные классы активов: акции, облигации, недвижимость. Приведем основные направления, где сосредоточена капитализация компании:

- European and Pacific Stock Index Funds. Фонды акций развитых стран, в том числе содержащие более 80% рынка Японии.

- USA Index Funds. Различные варианты с американскими акциями.

- Emerging Markets Stock Index Funds. Специализируются на инвестициях в акции компаний третьих стран мира.

- Target Retirement Funds, т.е. фонды с целевой датой погашения. О них читайте здесь. Название фонда привязано к пенсионной дате инвестора, так что в случае скорого выхода на пенсию облигаций в фонде будет больше, чем акций.

- Bond Market Index Funds. Государственные и корпоративные облигации США и других стран, преимущественно с высоким инвестиционным рейтингом.

- Tax-Managed Growth and Income Funds. Стратегия фондов – минимизация налогов. Для этого продаются акции, наиболее выросшие в цене, а следом активы с наибольшим убытком. Так достигается равновесная цена на начало и конец периода, а инвестор зарабатывает за счет дивидендов.

- REIT Index Funds. Если компания из сектора недвижимости выплачивает на дивиденды не менее 90% чистой прибыли, получая доход за счет аренды, то такая компания относится к сектору REIT. А из-за особенностей налогового законодательства США прибыль от REIT не облагается налогами.

Примеры взаимных фондов Vanguard (mutual funds):

| Фонд | Базовые активы фонда | Активы, млрд долл. (31.03.20) | Комиссия, % |

| Total Stock Market Index Fund Investor Shares (VTSMX) | Доступ ко всему фондовому рынку США, включая акции малой, средней и большой капитализации | 736,8 | 0,14 |

| Vanguard 500 Index Fund (VFINX) | Отслеживает индекс S&P 500 из крупных компаний США | 443,6 | 0.14 |

| Total International Stock Index Fund Investor Shares (VGTSX) | Фонд отслеживает акции по всему миру, за исключением Соединенных Штатов. 40% Европы, 30% Тихоокеанского региона, 23% развивающихся рынков | 344,4 | 0,17 |

| Total Bond Market Index Fund Investor Shares (VBMFX) | Фонд инвестирует около 30% в корпоративные облигации и 70% в государственные облигации США всех сроков погашения (краткосрочные, среднесрочные и долгосрочные выпуски) | 259,3 | 0,15 |

| Growth Index Fund Investor Shares (VIGRX) | Фонд инвестирует в акции крупных американских компаний (>10 млрд. долларов) | 88,9 | 0,17 |

| Mid-Cap Index Fund Investor Shares (VIMSX) | Фонд стремится отслеживать индекс компаний США со средней капитализацией (от 2 до 10 млрд. $) | 84,6 | 0,17 |

| Small-Cap Index Fund Investor Shares (NAESX) | Фонд обеспечивает широкий доступ к рынку акций США с небольшим капиталом (от 300 млн до 2 млрд. $) | 68 | 0,17 |

| Extended Market Index Fund Investor Shares (VEXMX) | Фонд предлагает инвесторам недорогой способ получить широкий доступ к акциям США со средней и малой капитализацией. Содержит около 3000 акций, которые охватывают множество различных отраслей и составляют около четверти рыночной капитализации США | 53,2 | 0,19 |

| Real Estate Index Fund Investor Shares (VGSIX) | Фонд инвестирует в инвестиционные фонды недвижимости – компании, которые покупают офисные здания, отели и другие активы с рентным доходом | 51,6 | 0,26 |

В среднем, все крупнейшие mutual funds имеют комиссии около 0,16%. При этом первый табличный фонд Total Stock Market Index, созданный в 1992 году, является крупнейшим индексным фондом акций и крупнейшим инвестиционным фондом вообще. Как видно, из девяти вариантов семь (включая первых три) инвестируют в акции, и только два фонда имеют базовым активом облигации и недвижимость.

Примеры фондов Vanguard по классам активов и отраслям:

| Фонд | Тикер | Стоимость 1 акции, долл. | Комиссия, % | Тип фонда |

|

Фонды американских и международных акций |

||||

| Total Stock Market ETF | VTI | 141,75 | 0,03 | ETF |

| S&P 500 ETF | VOO | 259,72 | 0,03 | ETF |

| Global Capital Cycles | VGPMX | 6,94 | 0,33 | Взаимный |

| Global Equity | VHGEX | 26,96 | 0,48 | Взаимный |

|

Фонды американских и международных облигаций |

||||

| Extended Duration Treasury ETF | EDV | 171,92 | 0,07 | ETF |

| Intermediate-Term Treasury ETF | BIV | 90,96 | 0,05 | ETF |

| Global Credit Bond | VGCIX | 10,72 | 0,35 | Взаимный |

| Total International Bond Index Admiral Shares | VTABX | 22,93 | 0,11 | Взаимный |

|

Отраслевые фонды |

||||

| Communication Services ETF | VOX | 85,78 | 0,10 | ETF |

| Health Care ETF | VHT | 184,45 | 0,10 | ETF |

| Energy | VGENX | 31,73 | 0,37 | Взаимный |

| International Explorer | VINEX | 14,35 | 0,39 | Взаимный |

Цены на паи ETF по состоянию на 03.05.2020

Текущая цена пая, комиссия за управление и капитализация каждого фонда доступна на сайте компании по ссылке выше. Напомню, что Vanguard ETF можно купить на биржах США (NYSE и NASDAQ) и других стран, тогда как взаимные фонды Vanguard там не обращаются и часто доступны только американским инвесторам через финансовых посредников. Россияне могут купить отдельные варианты лишь с помощью страховых компаний инвестиционного типа, например Investors Trust.

Хотя Vanguard ориентирована на взаимные фонды, тем не менее имеющихся вариантов ETF вполне достаточно для составления своего портфеля при открытии зарубежного брокерского счета. Причем некоторые варианты можно купить и на бирже Санкт-Петербурга, однако там понадобится статус квалифицированного инвестора:

- Vanguard Financials Index Fund (тикер VFH)

- Vanguard Health Care ETF (тикер VHT)

- Vanguard Utilities ETF (тикер VPU)

- Vanguard S&P 500 ETF (тикер VOO)

- Vanguard S&P 500 Growth ETF (тикер VOOG)

Отраслевые фонды интересны тем, кто хочет инвестировать в один сектор. Например, в коммуникационный, в котором представлены компании AT&T, Verizon и прочие. Актуально, если инвестор по каким-либо причинам не хочет трогать другие сектора.

Фонды облигаций традиционно уравновешивают риски акций и подходят для создания регулярного денежного потока. Впрочем, из-за большой диверсификации фондов акций последние также организуют этот поток в виде дивидендов – возможная невыплата какими-то компаниями компенсируется другими.

Фонды Vanguard в американской юрисдикции выплачивают дивиденды на брокерский счет владельца, тогда как у европейских филиалов возможна как выплата дохода, так и его реинвестирование. Последнее выгодно с точки зрения накопления по сложному проценту, но не подходит тем, кому нужно жить на рентный доход.

Самым крупным европейским ETF компании является Vanguard S&P 500 UCITS ETF с текущей капитализацией почти 19 млрд. евро и комиссией 0.07%. Создан в мае 2012 года и доступен на большинстве европейских бирж в разных валютах: доллар, евро, фунт и даже швейцарский франк. В качестве примера фонда, который дивиденды реинвестирует, приведем Vanguard FTSE All-World UCITS ETF (USD) Accumulating (VWCE). Всего на биржах Европы можно найти и купить 45 биржевых фондов Vanguard Group.

Дивиденды Vanguard (дивидендные фонды ETF)

Как и положено крупной компании, Vanguard имеет дивидендные фонды с акцентом на выплаты своим акционерам. Есть как взаимные, так и биржевые фонды ETF. Для среднего инвестора более интересны последние:

- Vanguard Dividend Appreciation ETF (VIG)

- Vanguard High Dividend Yield ETF (VYM)

- Vanguard International Dividend Appreciation ETF (VIGI)

- Vanguard International High Dividend Yield ETF (VYMI)

Все ETF производят ежеквартальные выплаты, стоимость пая трех из четырех фондов лежит ниже 100 долларов. Напомню, что в отличие от акций, которые нередко продаются лотами по 10, 100 или даже более штук, биржевые фонды доступны в количестве от одного пая и отлично подходят даже мелкому инвестору.

ETF на индекс S&P 500: сравнение с конкурентами

| Фонд | Тикер | Провайдер | Комиссия, % | Активов, млрд долл. (01.05.2020) |

| Vanguard S&P 500 ETF | VOO | Vanguard | 0,03 | 133,3 |

| iShares Core S&P 500 ETF | IVV | IShares | 0,04 | 183 |

| SPDR S&P 500 ETF Trust | SPY | SPDR S&P 500 ETF (State Street) | 0,095 | 260 |

Как видно, компания уступает конкурентам по капитализации, причем в случае компании State Street отрыв почти ровно в два раза. Это не слишком удивительно – этот фонд является самым первым созданным ETF, а Vanguard, как уже говорилось, не очень стремилась в эту отрасль. Зато по текущим комиссиям за управление у фонда VOO трехкратное превосходство. Общую статью о сравнении трех главных провайдеров ETF читайте здесь.

Преимущества и недостатки компании Vanguard

-

Незначительные комиссии за управление

Главное, чем известна компания по сравнению со своими конкурентами – низкими комиссиями, в частности у фондов ETF. Благодаря этому факту в инвестиционных портфелях почти всех инвесторов есть хотя бы 1-2 фонда от Vanguard. По сей день компания сохраняет идеологию, которая была озвучена Боглом еще в середине прошлого века – низкие комиссии (от 0.03%) и индексный подход. Хотя в линейке корпорации планируются и активно управляемые ETF, компания и здесь анонсирует комиссии ниже своих конкурентов.

-

Мировой авторитет

Корпорация представлена по всему миру, имеет в своем активе крупнейший инвестиционный фонд. Средства клиентов отделены от средств управляющей компании, что дает гарантии возврата рыночной стоимости активов клиенту даже в случае расформирования фонда. При этом Vanguard всегда была направлена на инвесторов. В своих многочисленных книгах Богл рассматривал инвестиции с их стороны, что большая редкость для индустрии – пожалуй, наиболее популярную книгу Богла я разбирал здесь.

-

Точность отслеживания индексов

Понятно, что имея целью дать инвесторам максимум рыночной доходности, фонды должны по возможности точно отслеживать свои рыночные индексы, структуру их ценных бумаг. В среднем у биржевых ETF коэффициент отслеживания недотягивает лишь нескольких сотых до 100%, в то время как у мелких взаимных фондов отклонение может достигать 2-5%.

-

Инвесторы владеют компанией

Vanguard единственная мировая инвестиционная компания, которая не имеет мажоритарных акционеров. Фактически инвестор, вкладывая деньги в фонды, приобретает долю самой Vanguard. Такая особенность автоматически подразумевает действия корпорации исключительно в интересах инвестора.

-

Медленная отчетность

Заметных минусов у компании нет. Тем не менее существует одна особенность: по законодательству США фонды обязаны предоставлять отчет о портфеле инвестиций ежедневно. Однако комиссия по ценным бумагам дала Vanguard возможность отчитываться раз в месяц.

Поскольку корпорация продвигает пассивные инвестиции, то объясняет этот момент тем, что долгосрочному инвестору нет никакой необходимости оценивать инвестиционный портфель чаще 1 раза в квартал. В результате на сайте компании можно увидеть цену фондов ETF лишь на конец марта, тогда как в скринерах или брокерском терминале будет актуальная цена на начало мая. Кроме того, у компании нет фондов на товарные активы, например на золото.

Услуги компании Vanguard

На данный момент компания предоставляет множество финансовых услуг. Главными из которых являются:

- Вклады в инвестиционные фонды компании Vanguard;

- Предоставление выхода на внебиржевой рынок (только для инвесторов с большим капиталом);

- Открытие, управление и закрытие трастов для инвестирования семейного капитала;

- Финансовые консультации и планирование;

- Пенсионные накопления;

- Инвестиции во внешние фонды (инвестиции в фонды, находящиеся не под управлением Vanguard);

- Управление финансовыми счетами

Для частного инвестора из России наибольший интерес представляют инвестиции в ETF.

Советник Vanguard

Компания предлагает автоматизированный сервис составления портфелей “Vanguard Personal Advisor Services”. Это крупнейший робот-консультант с активами в размере более 100 млрд. долларов, которые предлагает 2 варианта инвестирования:

- Услуги Vanguard Personal Advisor – компьютеризированное управление инвестициями под руководством финансового консультанта (от 50 000$)

- Vanguard Digital Advisor – это новое предложение, схожее с традиционными автоматическими советниками и предоставляющее инвесторам низкие комиссии за управление инвестициями в зависимости от уровня риска и целей (от 3 000$)

Отзывы о сервисе неплохие. Среди недостатков главным образом отмечают наличие только фондов Vanguard и высокий порог в 50 тысяч долларов. Об автоматических советниках свое мнение я высказывал в этой статье.

Заключение

Уоррен Баффет использовал взаимный фонд Vanguard 500 Index Fund в своем знаменитом споре с хедж-фондами. В последние годы он называет пассивные инвестиции в ETF лучшими инвестициями для начинающего и среднего инвестора, которому лучше вложить деньги в индексный фонд с минимальными издержками. Например, в фонд Vanguard.

Это нетрудно сделать на практике. Инвестор должен заключить договор с зарубежным брокером, имеющим доступ на рынки США – например, с Interactive Brokers или Captrader. Процедура проходит онлайн и занимает около недели. Затем банковским переводом пополняется счет и можно покупать все ETF от Vanguard. Статус квалифицированного инвестора при этом не требуется, рекомендуемая сумма от 3-4 тысяч $.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.