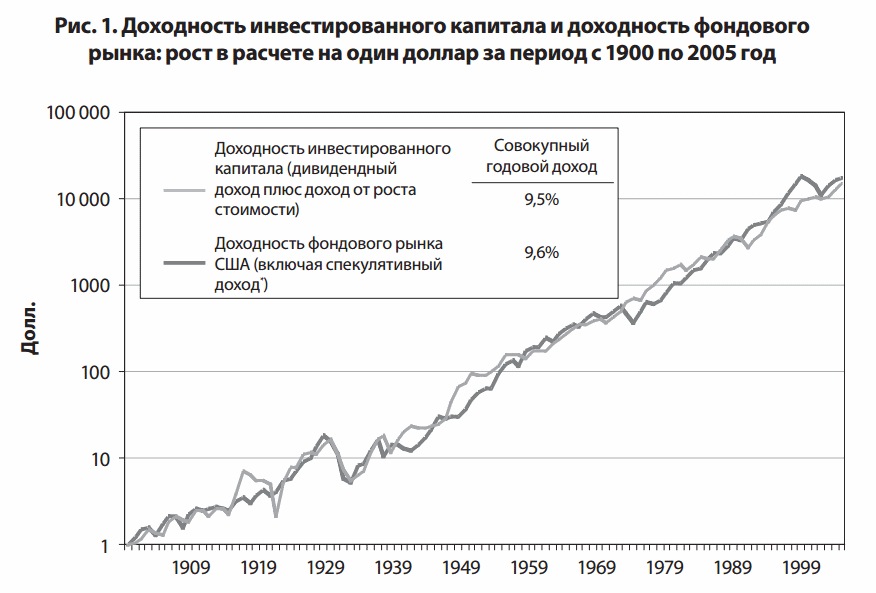

Акции – это основной инвестиционный инструмент для тех, кто хочет обыграть инфляцию. Именно этот класс активов является наиболее рискованным, но и наиболее доходным видом ценных бумаг. Долгосрочные тенденции не оставляют сомнений в том, что именно акции сделают вас богаче:

Как видно, долгосрочный рост фондового рынка и доходность инвестированного капитала (доходность собственников бизнеса) практически совпадают, давая результат около 9.5% в год. Тем не менее до сих пор можно встретить мнение, что рост фондового рынка это пирамида, поддерживаемая эмиссией денежных средств. Где правда?

А правда в том, что бизнес независимо от денежной политики государства стремится быть более доходным, чем доход от кредитования (кстати, в США эмиссия денег происходит под выпуск облигаций). Давайте представим рублевую облигацию крупной российской компании, например Газпрома или Сбербанка. Какой будет по ней доход? Примерно тот же, что вы получите, положив деньги на депозит в банк. Возможно, даже чуть больше, поскольку депозиты застрахованы, а выплаты по облигациям прекратятся в случае банкротства эмитента.

Но зачем компании выпускают облигации? Чтобы привлечь деньги инвесторов в свой бизнес, выплатив им фиксированный процент. В каком случае это выгодно для компании? Только в том, если она заработает больше этого фиксированного процента. Следовательно, акционеры компании получат больше прибыли, чем владельцы облигаций – от дивидендов и курсового роста акций. Причем в России или другой стране мира, где есть фондовый рынок, ситуации будут схожи.

Однако компании не только выпускают облигации, но и сами берут деньги в банке. Не секрет, что ставка по кредиту примерно в полтора-два раза выше, чем выплаты по депозиту. Между тем молодые компании могут пойти на такой займ – это означает, что они рассчитывают покрыть прибылью высокий процент по ставке. Можно посмотреть на это и со стороны банка, который рискует своими деньгами: если банк выдал заем, то и он полагает, что нужная прибыль может быть заработана. И это снова довод в пользу владельцев акций.

Конечно, не все бизнесы успешны. Компании банкротятся, особенно небольшие, особенно в кризис. Но сильнейшие и с максимальным конкурентным преимуществом выживают и двигают рынок вперед. Собственно, из них и составляются различные индексы акций, содержащие наилучшие варианты в своем секторе или на всем рынке. Купив индексный фонд, вы защищаетесь от обнуления капитала, которое может последовать при покупке отдельной акции – но все компании из индекса не могут разом обанкротиться. И такие индексы с годами растут.

Что такое рост акций с точки зрения экономики? Если на пальцах, то экономический рост приводит к увеличению благосостояния, т.е. к росту числа товаров на душу населения. Компании получают прибыль, это вызывает соответствующий рост их акций. Но с другой стороны это же значит, что получить от акций больше этой прибыли можно только случайно и временно, отняв доходность у других участников рынка.

Как представить рост индекса акций?

Представим некоторую модель, которую я опробовал на личном примере. У вас появилась цель: желание похудеть. Не к какой-то определенной дате на определенное число килограмм, а вообще со временем – круглый живот в зеркале совершенно перестал вас устраивать. Диета не дала результатов, так что выбран наиболее проверенный путь в виде регулярных пробежек.

При этом вы не собираетесь истязать себя бегом, боясь вообще отбить в себе охоту к этому процессу. Ну или боитесь получить ноющее колено из-за резкой нагрузки. Соответственно, вы бегаете по обстоятельствам: по вечерам, если уже не слишком жарко, или в другое время, если нет дождя. Плюс у вас должно быть хорошее самочувствие. Это не слишком сильные ограничения и с ними вполне можно бегать примерно 3 раза в неделю.

Режим питания вы не меняете, позволяя себе все, что и раньше в разумных количествах. Т.е. не объедаетесь тортами, но и от кусочка сладкого к чаю после ужина не отказываетесь. Ну а шашлыки вообще святое дело… какая картина получается, если мы теперь начнем регулярно (допустим, через день) отслеживать свой вес?

Получится неровный график. В какую-то неделю мы сможем бегать три дня подряд, в другую будем сидеть дома из-за жары или проливных дождей. В следующую будем плохо себя чувствовать, затем не будет сил после работы, а на выходные поедем к другу на дачу. Прошел месяц – а мы даже потолстели, хотя честно пробежались несколько раз. Однако мы не отступаем и сохраняем график пробежек.

Результат? На дистанции в недели и месяцы наш вес ходит то вверх, то вниз. Но если мы берем достаточно длинный период – от полугода и больше – то почти наверняка сможем утверждать, что будущий вес будет меньше нынешнего. Если, конечно, мы не снижаем число беговых дней и дистанцию.

Если теперь мы зеркально отразим снижение веса вверх, то получим не что иное, как рост индекса акций. С колебаниями на короткой дистанции и ростом на длинных отрезках. Нужно только сделать пару замечаний:

- Рост рынка меряется немного другими сроками, чем результат от бега. Чтобы быть уверенным в положительной разнице, на рынке стоит закладывать сроки в 15-20 лет, а то и выше – как в случае японского рынка.

- На рынке случаются сильные кризисы с глубокими падениями. В аналогии с весом это может быть серьезная болезнь – если заставит вас похудеть в два раза, как это порой случается с индексами.

Выводы

Неважно, бегаете ли вы или инвестируете в индексы акций – долгосрочный процесс с четким следованием плану приведет к желаемому результату. Зато спекуляции на фондовом рынке и прием “волшебных таблеток” для похудения в лучшем случае окажутся бесполезными, в худшем – нанесут серьезный вред доходности и здоровью.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.