Перед тем, как начать обсуждение, определимся, что мы будем понимать под рынком. Рынком в общем случае называется поведение котировок акций главных компаний, например России или США – в России таких компаний около 50, в США примерно 500. Эти акции упакованы в единые индексы, причем чем крупнее компания, тем больше ее доля в нем. Соответственно, в России есть индекс Мосбиржи, в США индекс S&P500. Т.е. индекс Мосбиржи = российский рынок. Если вы купите паи фондов, которые отслеживают эти индексы, вы инвестируете в экономику России и США.

Рынком также можно считать поведение котировок не только главных, но и вообще всех акций страны. В случае США для этого можно рассмотреть индекс широкого рынка США Wilshire 5000 Total Market Index, который (как следует из названия) включает в себя в десять раз больше компаний, чем SP500 (хотя акции последнего составляют около 80% веса Wilshire 5000). Тем не менее котировки этих индексов за последние 30 лет почти совпадают: можете убедиться в этом сами, построив их графики на finance.yahoo.com.

Победа индексных фондов

Задача, которую ставили себе инвестиционные фонды на протяжении 20 века, заключалась в том, чтобы превзойти рынок. Проще говоря, целью фондов акций было выбрать наиболее доходные акции, а также нужное время их покупки или продажи. Цель обыграть индекс SP500 казалась столь очевидной и естественной, что возможность купить индексный фонд с доходностью рынка, заплатив небольшую комиссию, появилась лишь в 1976 году, более чем через 50 лет после возникновения индустрии взаимных фондов. Подробнее читайте здесь.

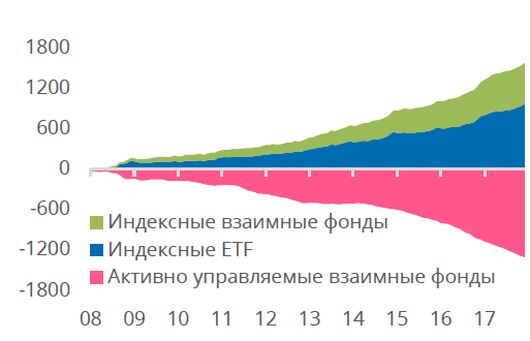

Тем не менее будущее оказалось именно за индексными фондами с низкой комиссией: исследования показали, что на длинной дистанции практически все активно управляемые фонды проигрывают рынку, но при этом забирают у инвесторов приличную комиссию за свои бесполезные действия. Обозначился конфликт интересов и новый спрос, который в 1993 году привел к созданию биржевых фондов ETF. Их задачей стало именно дублирование рыночных индексов с минимальной комиссией, которая сегодня в ряде случаев почти неотличима от нуля.

Доля активных фондов в последние 10-15 лет неуклонно идет на спад – и хотя не стоит ожидать, что она достигнет полного нуля, обеспечивая эффективность рынка, тем не менее для стандартного инвестора наилучшим выбором являются обращающиеся на биржах индексные фонды с низкими комиссиями, содержащие разные классы активов разных стран: акции, облигации, недвижимость, а также товарные активы и драгоценные металлы. Их сегодняшнее число позволяет формировать портфель на любой вкус, а стоимость пая чаще всего ниже 100$. Недавним трендом является выпуск европейских фондов с ценой пая всего несколько долларов, что отлично подходит для реинвестирования капитала.

Хотите обыграть рынок сами? Попробуйте. При попадании в тренд можно быть 1-2 года, а иногда и более лучше рынка. Так, в хороший для крупных акций (рынка в целом) год многие акционеры мелких компаний радостно говорят о своем превосходстве. Но рыночная доходность будет притягивать, как притягивает сила тяготения брошенный камень или летящую птицу: последняя пролетает дольше, но рано или поздно опустится вниз. Спекулянты, часто мнящие себя орлами, и вовсе рискуют упасть со скалы, не успев толком расправить крылья.

Можно ли обыграть рынок?

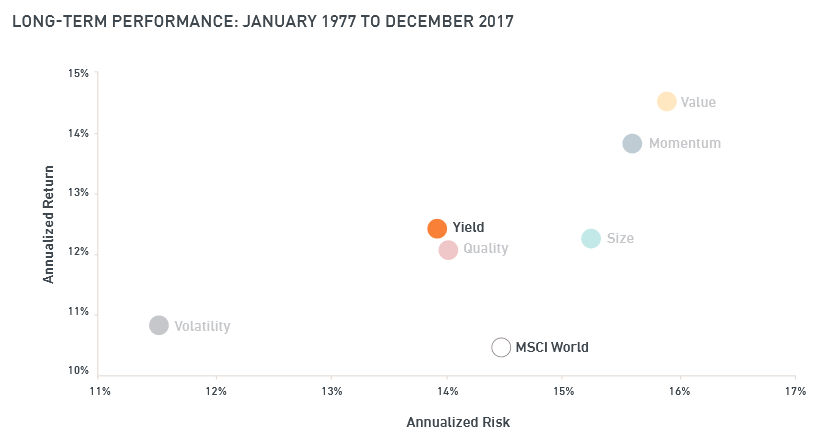

Какие виды индексов были исторически лучше других? Крупнейший провайдер индексов MSCI дает за последние 40 лет следующую картину:

Иначе говоря: индексы, построенные по не фактору капитализации, а например по фактору стоимости, размеру компаний или волатильности котировок, смогли на длинной дистанции принести больший доход, вплоть до прибавки в 4% годовых. Обсуждение того, сохранится ли сила этих факторов в будущем – отдельный и непростой разговор; в другой раз. Ниже я хочу сказать о другом.

А именно: рассуждая о том, можно ли превзойти рынок, практически всегда говорят либо об альтернативных активных стратегиях, либо об альтернативных пассивных. Таких, как на графике выше. Но при этом упускается из виду, что реальное инвестирование это чаще всего не вклад разовой суммы, а инвестирование частями. В некоторых случаях примерно равными, в некоторых – добавками небольших сумм после вложения крупной. Но может быть и наоборот: скажем, если вы получили наследство или выиграли в лотерею.

Вот простой пример. Вы в начале года купили на 100 долларов пай индексного фонда, который через шесть месяцев вырос на 10%. Обрадовавшись, вы внесли в рынок еще 1000$. Но котировки вскоре упали на те же 10%, мало изменившись до конца года – таким образом, доходность рынка оказалась примерно равна нулю.

А что в нашем случае? В первом периоде мы заработали 10% на 100$, т.е. 10 долларов. Во втором потеряли 10%, но уже от 1000 + 100 + 10 (1110) долларов – т.е. 111 долларов. Наш убыток перекрыл прибыль в 11 раз.

Однако возможна обратная ситуация: мы внести 100$ и последовало падение на 10% с потерей 10 долларов. Однако мы рассчитываем на рост и вносим 1000. Возврат котировок принесет нам примерно 10% на сумму в 1090$, т.е. 109$. Если принять, что это происходило на годовом интервале, то наша прибыль составила 9.9% годовых. Тогда как рынок, напомню, просто вернулся в ноль.

В силу этого на рынке принято разделять два вида доходности: взвешенную по времени и взвешенную по деньгам. Последняя как раз и отражает реальный результат инвестора, который может сильно отличаться от результата самой стратегии с единым начальным взносом. Подробнее об этом читайте здесь.

Если посмотреть на расчеты выше, то можно спросить себя: как совместить взнос денег с вероятностью оказаться в прибыли, а не в убытке? Довольно очевидно: мы внесли деньги после падения рынка и этот эффект использует классическая стратегия усреднения. Математика ее понятна: при взносе равных сумм мы получаем возможность купить больше дешевого актива и меньше дорогого, что с ростом рынка дает прибыль. Хотя есть и обратный эффект: если рынок сразу начинает бурно расти, то приходится покупать новые доли по возрастающей цене…

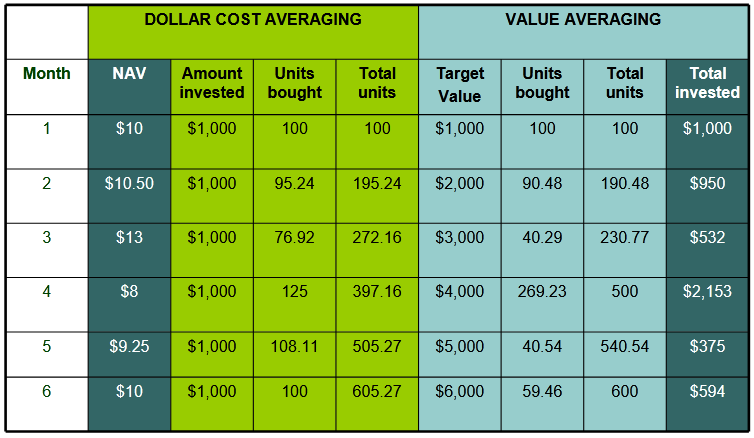

Этот недостаток частично исправляет стратегия усреднения стоимости. Она похожа на предыдущую, но в отличие от нее варьирует суммы: при глубоком падении тут выделяется больше средств на закупку дешевого актива, при росте эти средства наоборот уменьшаются. Напомню модельный случай стратегии:

Здесь за полгода стоимость актива в 10$ не изменилась, однако в разные месяцы он стоил то 8 долларов, то 13. Таблица сравнивает суммы взносов классической стратегии усреднения (слева) и усреднения по стоимости (справа). Как видно, в случае 13$ мы тратим только 532 доллара на относительно дорогой актив, тогда как при цене 8$ инвестируем в четыре раза больше: 2 153$. При классическом усреднении мы всегда расходуем 1000$.

Результат? В первом случае мы зарабатываем 52$, т.е. менее 1% на внесенную сумму. Во втором зарабатываем 396$ или 7% на внесенные деньги. При этом цена актива не изменилась, так что заработок по принципу “купил и держи” оказался равным нулю. Исторически на рынке США усреднение стоимости принесло более 1% к доходности рынка, т.е. более 10% за 10 лет инвестиций. Однако: описанные стратегии не позволяют превратить падение рынка в прибыль.

Выводы

Периодически внося средства, мы независимо от нашего желания делаем доходность своего личного счета отличной от того, что принес рынок (на наш начальный вклад). И этот момент нужно учитывать в вопросе “можно ли обыграть рынок”. Как это сделать? Закупаться на просадках. В идеале – чем больше просадка, тем больше актива нужно купить, хотя ее будущая глубина неизвестна. Минус – нужно иметь запас времени на восстановление рынка. Дополнительный плюс в том, что стратегия работает на любых индексных фондах: капитализации, стоимости, высоких дивидендов и пр.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.