Бенджамин Грэхем и Джоэл Гринблатт – это американские инвесторы и преподаватели, заработавшие славу в кругу финансистов после того, как разработали собственные методики инвестирования. Их знания и сегодня полезны для активных инвесторов, находящихся в поиске потенциально доходных компаний, которые смогут дать результат выше биржевого индекса. Но вот в какой степени – читайте в конце статьи.

Если Грэм стал популярен благодаря книге «Разумный инвестор» и своему подходу «Инвестирование в стоимость», развитый такими гигантами, как Баффет, то фамилия Гринблатт в России менее известна. Возможно зря: ведь он также написал несколько интересных книг. Одна из них называется «Маленькая книга победителя рынка акций», где Джоэл рассказал о методе, чьи принципы похожи на грэмовские. В русском варианте они получили название “формула Гринблатта”.

Коэффициент Грэма: что это и как его считать

Для расчета коэффициента нужно иметь данные по финансовой отчетности интересующей нас компании. Как правило, отчетность можно найти на сайте компании, центре раскрытия информации или скринерах (в разделе “консолидированный баланс”). Ниже будет использован первый вариант.

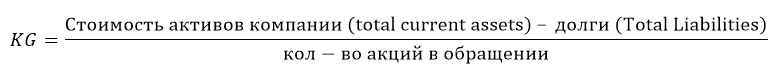

Формула расчета:

Фактически здесь находится стоимость активов компании, приходящихся на 1 акцию. Если взять количество акций в свободном обращении, то для рынка США и Европы результат практически не изменится, а вот для России и развивающихся стран коэффициент будет заметно выше. После этого остается один шаг:

▶ Делим стоимость акции компании на коэффициент Грэма и умножаем на 100%. Стоимость акции может быть как на момент выхода отчета (конец года или квартала), так и текущая. Рекомендуемое значение не выше 70%. Другой вариант применения: пусть KG российской компании равен 200. Тогда максимальная цена покупки акций не должна превышать 200 × 0.7 = 140 рублей.

Кроме основной формулы, Грэм перечислял еще несколько рекомендуемых показателей. Чем больше из них выполняется для исследуемой акции, тем лучше.

- Коэффициент Total Liabilities/P должен быть меньше 0,1

- Отношение капитализации компании к её оборотным активам должно быть более 0,1

- Отношение P/S должно быть в пределах 0,3-0,5. Чем ближе значение мультипликатора к 0,3 тем лучше. Характеризует продажи компании, подробнее смотрите здесь

Практический пример

Рассчитаем коэффициент Грэма для компании Роснефть. Обратимся к ее отчетности:

Финансовые показатели Роснефти (в млрд руб.)

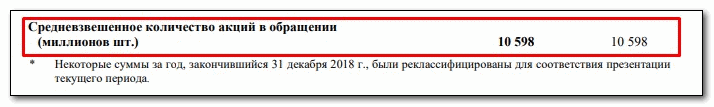

Количество акций Роснефти (млн. шт.)

Следовательно, общий долг как сумма обязательств: 2 755 + 5 043 = 7 798 млрд. р.

Коэффициент Грэма = (12 950 000 – 7 798 000)/10 598 = 486,13

Цену акции Роснефти несложно найти во многих источниках. Возьмем текущую цену 313,9 рублей. Тогда

Соотношение = [313.9 / 486.13] × 100% = 65%

Следовательно, по данному показателю акция соответствует критерию Грэма. Но посмотрим на остальные параметры.

1. Коэффициент Total Liabilities/P

Капитализация Роснефти (P) = Цена 1 акции × кол-во акций = 313,9 × 10 598 000 000 = 3 326,7 млрд руб.

Total Liabilities/P = 7 798 / 3 326,7 = 2.34 (> 0.1)

2. Капитализация компании к её оборотным активам

P/оборотные активы = 3 326,7 / 2 396 = 1.39 (> 0.1)

3. Коэффициент P/S

Коэффициент P/S = 3 326,7 / 8 676 = 0.38 (0.3 ÷ 0.5)

Аналогично делается расчет иностранных компаний, допустим ExxonMobil и Volkswagen (данные для расчета можно найти на morningstar.com), сведя значения в таблицу:

| Компания | Рыночная стоимость | Коэффициент Грэма | Соотношение | Total Liabil./P | P/Оборотные активы | P/S |

| Роснефть | 313,9 Р | 486,13 | 64% | 2,34 | 1,38 | 0,38 |

| ExxonMobil | 40,48 $ | 46,6 | 78% | 0,95 | 3,42 | 0,65 |

| Volkswagen | 134,1 € | 163,77 | 81% | 0,87 | 2,16 | 1,26 |

Вывод

Таким образом, ни одна из рассмотренных компаний полностью не подходит под параметры Грэма. Наиболее неплохими выглядят совокупные параметры Роснефти, однако у компании громадный по меркам требований Грэма долг.

Вообще у компаний с высокой долговой нагрузкой – например, у банков – бывают сильно искаженные данные, так что коэффициент Грэма к ним неприменим. При прочих равных инвестору стоит выбирать компанию, которая платит дивиденды (или платит их более регулярно), проводит политику обратного выкупа акций, имеет более высокую рыночную ликвидность.

Формула Гринблатта

Джоэл Гринблатт пошёл дальше. По его методике необходимо рассчитать только два мультипликатора: ROCE и EV/EBIT.

Процесс отбора состоит в том, чтобы рассчитать ROCE для всех компаний на фондовом рынке, далее отсортировать их по показателю от худших к лучшим. После провести аналогичную процедуру по показателю EV/EBIT. Конечным этапом отбора акций становится сложение порядковых номеров каждой компании из двух списков: варианты с наивысшим рейтингом следует приобретать в портфель. Предполагается ежегодный пересмотр компаний. Как и в прошлом случае, сделаем расчет для Роснефти.

ROCE = (EBIT / Задействованный капитал) × 100%,

EBIT – прибыль до налогообложения

Задействованный капитал – это сумма акционерного капитала и долгосрочных обязательств

Прибыль до налогообложения (EBIT), млрд руб.

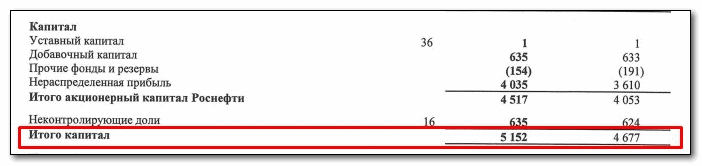

Капитал Роснефти, млрд руб.

Долгосрочные обязательства есть на скрине выше. Следовательно

ROCE = (997 / (5 043 + 5 152)) × 100% = 9,78%

Для расчета EV/EBIT требуется вначале рассчитать Enterprise Value (EV), т.е. стоимость компании. Она состоит из капитализации компании и ее чистого долга – это можно понять, представив, что теоретический покупатель компании должен как выкупить все ее акции, так и рассчитаться по долгам.

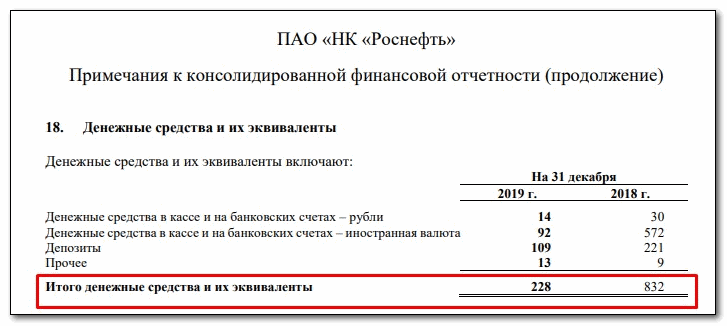

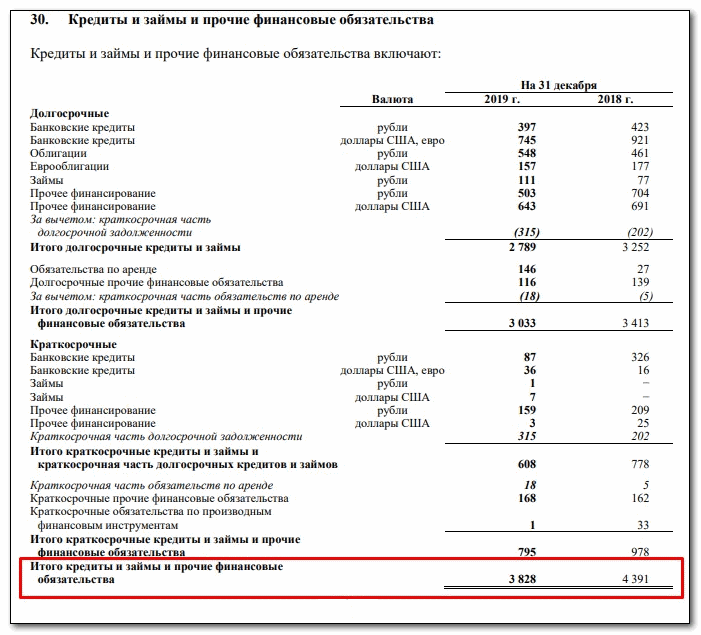

Капитализацию компании как стоимость одной акции на средневзвешенное число акций мы считали выше. А что такое чистый долг? Он включает данные по денежным средствам компании на счетах и депозитах. Эта информация раскрывается в примечании 18. И дополнительно понадобится структура долга, кредиты и займы (примечание 30).

Денежные средства Роснефти на 31 декабря 2019 и 2018 года, млрд руб.

Финансовые обязательства Роснефти, млрд руб.

Рассчитаем чистый долг:

Чистый долг = Обязательства (Total Debt) – Денежные средства и их эквиваленты (Cash and cash equivalents) = 3 828 – 228 = 3 600 млрд руб.

Теперь рассчитаем EV/EBIT:

EV/EBIT = (Цена 1 акции × кол-во акций + чистый долг) / EBIT = (3 326,7 + 3600) / 997 = 6,95

Данные для компаний Роснефть, ExxonMobil и Volkswagen выглядит следующим образом:

| Компания | Чистый долг, млн | EBIT | Кол-во акций, млн шт. | Стоимость акции | ROCE, % | EV/EBIT |

| Роснефть | 3 600 Р | 997 Р | 10 598 | 313,9 Р | 9,78 | 6,95 |

| ExxonMobil | 35 808 $ | 25 338 $ | 4 234 | 40,48 $ | 8,90 | 10,72 |

| Volkswagen | 338 497 Евро | 6 173 Евро | 500 | 134,1 Евро | 12,65 | 10,81 |

Теперь необходимо отсортировать компании от худших к лучшим по ROCE и EV/EBIT отдельно и присвоить порядковые номера.

Сортировка по ROCE:

- ExxonMobil (1 балл)

- Роснефть (2 балла)

- Volkswagen (3 балла)

Теперь сортировка компаний по EV/EBIT:

- Volkswagen (1 балл)

- ExxonMobil (2 балла)

- Роснефть (3 балла)

Таким образом, Роснефть набирает 5 баллов и становится лучшей компанией, подтверждая расчет по Грэму. Volkswagen получает 4 балла, ExxonMobil 3 балла. Аналогичный принцип действует при анализе большего количества компаний, хотя предпочтительны сравнения компаний из одной страны.

Особенности подхода

- Мультипликаторы ROCE и EV/EBIT специфичные, ни в одном из скринеров или сервисов сбора информации их не найти. Нужно проводить самостоятельный расчет

- Невозможность корректной оценки рынка/сектора в целом

- Цена покупки акций, чаще всего, не будет оптимальна

- Есть сайт www.magicformulainvesting.com, который после регистрации позволяет собрать портфель из 30 или 50 лучших (согласно подходу) акций США

Общие выводы

Десятилетия назад при появлении методик Грэма и Гринблатта (первая раньше, вторая позднее) они действительно имели преимущества – инвесторов на рынке было меньше, знаниями об инвестициях обладал ограниченный круг людей. Сегодня, когда методики общедоступны, а компьютеры могут найти выгодный вариант в доли секунды, обыграть рыночный индекс при помощи этих методов стало гораздо труднее, если вообще возможно.

Почему? До того момента, как вы нашли перспективную акцию, это скорее всего сделало множество профессиональных управляющих, чья покупка уже включена в цену акции и понизит прибыль текущего покупателя. С другой стороны, спекулятивные настроения способны на годы загнать в минус хороший бизнес и возвысить посредственность без всякой видимой на то причины.

Таким образом, рынки сегодня эффективны и финансовые коэффициенты практически не дают преимуществ. Поэтому на мой взгляд методика скорее позволяет не отобрать хорошие, а отбросить явно плохие акции – в частности, на переоцененном в целом рынке лучшие варианты, вероятно, будут переоценены меньше других. В целом речь в обоих случаях идет про инвестиции в акции стоимости, однако со второй половины 1970-х они резко теряют свое преимущество над акциями роста:

Поэтому инвестору стоит подумать, согласен ли он затратить значительное количество времени и денег (популярные акции обычно недешевы, а рекомендуется выбрать хотя бы 20-30 штук) на отбор акций по Грэму или Гринблатту с неявными шансами побить индекс на длинной дистанции.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.