В случае эмиссии купонных облигаций эмитент обязан выплачивать держателю бумаги доход в виде купона. Обычно купон выплачивается в определенные сроки, которые известны заранее – скажем, раз в полгода или раз в квартал.

Однако владелец бумаги в любой момент может захотеть избавиться от своей облигации. Например, срочно понадобились деньги или он начал сомневаться в надежности компании-эмитента. Возникает вопрос: что будет, если придется продать бумагу за неделю до выплаты купона? Неужели вся накопленная прибыль пропадет?

Если бы так происходило в реальности, то сделки с облигациями проходили бы только в дни купонных выплат. Это, в свою очередь, привело бы к низкой ликвидности на рынке облигаций. Инвесторам было бы неинтересно терять деньги при продаже бумаг до выплаты купона, ведь это приравняло бы облигации ко вкладам в банки. Как минимум.

? Одним из важных преимуществ инвестиций в облигации является гарантия того, что при досрочной продаже долговых бумаг инвестор не потеряет свой доход. Это возможно благодаря существованию так называемого «накопленного купонного дохода» или НКД.

Что такое НКД? Это прибыль, которая накапливается с момента первичного размещения долговой ценной бумаги или с даты последней купонной выплаты. После выплаты купона накопленный купонный доход обнуляется и начинает накапливаться вновь. Примеры ниже дадут наглядное представление.

Методика расчета НКД

Существует несколько способов расчета НКД для облигаций с постоянным купоном. Самая простая формула для расчета применяется в том случае, если известен абсолютный размер купонной выплаты и периодичность выплат:

НКД = K × [t / T]

где:

- K – величина купона в денежном выражении

- T – количество дней, через которое выплачивается купон

- t – количество дней с последней выплаты по купону

Рассмотрим пример. Инвестор желает приобрести некую облигацию, по которой выплачивается постоянный купон 50 руб. 2 раза в год (1 июня и 1 декабря). Каков будет НКД на 27 ноября, т.е. за 4 дня до выплаты?

Поскольку купон выплачивается 2 раза в год, то Т = 360/2 = 180. Здесь мы округляем год до 360 дней, что делается при эмиссии некоторых видов бумаг. Тогда

НКД = 50 × [176 / 180] ≈ 48.9 руб.

Второй способ расчета приведен в «Методике расчета НКД и доходности» Московской биржи и учитывает номинальную стоимость облигации.

НКД = N × [C/100] × [t/365]

где:

- N – номинал облигации

- C – купонная ставка в процентах

- t – количество дней, которые вычисляются как разница между датой расчета НКД и датой последней выплаты по купону

Рассмотрим облигацию Газпромбанка номиналом 1000 руб. с купоном 8,95% годовых. Дата последней купонной выплаты, которую можно найти на сайте rusbonds.ru, была 26 апреля:

Рассчитаем накопленный купонный доход на 15 сентября 2020 г. В этом случае

НКД = 1000 × [8,95/100] × [142/365] = 34,82 руб.

Следует отметить, что в любых расчетах НКД применяются допущения, связанные с количеством календарных дней: обычно год рассчитывается как 365 дней, но в некоторых случаях он приравнивается к 360 дням. Другие важные правила расчета накопленного купонного дохода:

- для каждой эмиссии облигаций формула расчета НКД, порядок округления, базисный период закреплены в проспекте эмиссии;

- если эмитент указал формулу расчета, не совпадающую с формулами, принятыми на бирже (например, на Московской бирже), та будет использовать значения НКД, получаемые ежедневно от эмитента;

- величина накопленного дохода округляется до двух знаков после запятой

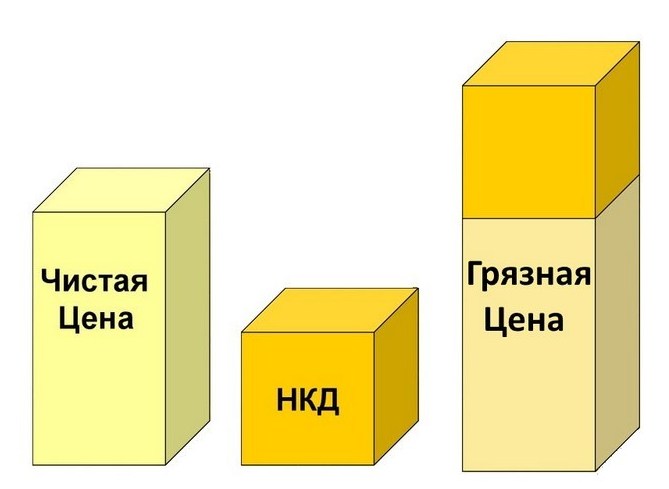

Термины «грязная» и «чистая» цена облигации также зафиксированы в рыночных соглашениях. Чистой называется цена облигации без НКД. Покупателю обязательства важно видеть разницу между чистой и грязной ценой, ведь ему придется уплатить именно грязную цену, в то время как на большинстве бирж облигации котируются по чистой цене. Чистая и грязная цена видны на скрине выше – как и накопленный купонный доход, они меняются ежедневно.

Выплата НКД

При переходе облигации от одного держателя к другому НКД будет рассчитан и удержан с покупателя автоматически. Брокер спишет грязную цену со счета покупателя, а брокер продавца зачислит на его счет чистую (рыночную) цену облигации и ее накопленный купонный доход. Таким образом, продавец не потеряет прибыль за период, прошедший со дня последней купонной выплаты.

Держатели облигаций могут узнать размер НКД несколькими способами:

- использовать формулы расчета накопленного купонного дохода;

- уточнить информацию с помощью торгового терминала QUIK;

- изучить данные по облигациям на сайте Московской биржи или rusbonds.ru;

- запросить отчет у своего брокера с указанием НКД на дату обращения

Расчет НКД при амортизации

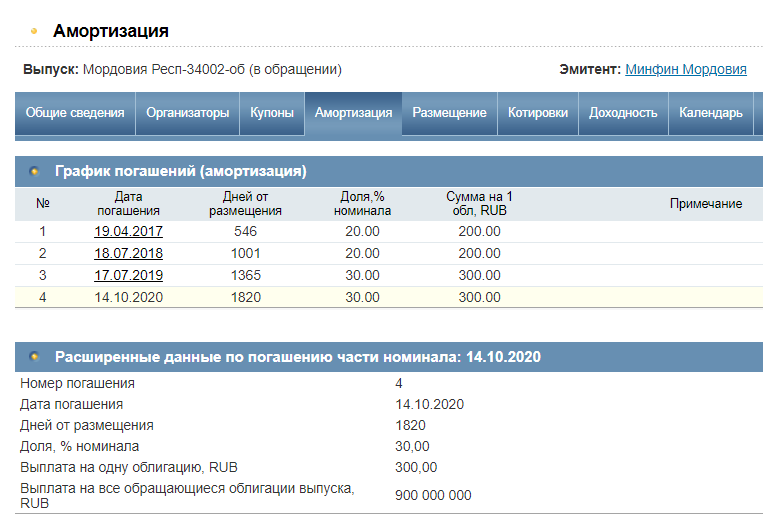

Поскольку сумма накопленного купонного дохода привязана к номиналу облигации, то стоит отдельно рассмотреть облигации с амортизацией. В то время, как у большинства облигаций их номинал не меняется в течение всего времени обращения бумаги, здесь мы имеем дело с постепенным возвратом основной суммы инвестору. Рассмотрим пример облигации Республика Мордовия с постоянной ставкой 13.75% годовых:

Здесь видно, что несмотря на постоянный размер ставки, реальный размер купона сокращался с 34.28 р. до 10.28 р. к концу обращения. Это происходило как раз из-за того, что уменьшался номинал бумаги, из которого рассчитываются выплаты:

График выплат показывает, что в апреле 2017 года инвесторам было возвращено 20% номинала бумаги (200 рублей из 1000), в июле 2018 еще 20%, в июле 2019 следующие 30%. Итого, с этой даты инвесторы получили 70% от номинала, который стал составлять только 300 рублей. Дата последней купонной выплаты была 15 июля 2020 г. – рассчитаем НКД на 22 сентября:

НКД = 300 × [13,75/100] × [69/365] = 7,8 руб.

P.S. Говоря об облигациях с переменным номиналом, упомянем и облигации с защитой от инфляции. В отличие от случая выше, их номинал наоборот постепенно возрастает, поскольку индексируется на величину величину инфляции. А следовательно, выплаты и НКД растут при постоянном купоне. При переменной ставке купона учитывается ставка текущего периода и число дней с последней выплаты.

Расчет НКД американских облигаций

В целом, формулы расчета здесь такие же, как и для российских бумаг или любых других долговых обязательств.

Тем не менее стоит знать, что базисом для расчета НКД по большинству корпоративных и муниципальных облигаций является 360-дневный период, а вот для трежерис (то есть казначейских облигаций) год приравнен к 365 дням, то есть базисом является 365-дневный период. В расчет не включается дата уплаты купона, причем выплата должна быть произведена в течение 3 рабочих дней после наступления срока.

Рассмотрим величину накопленного дохода по облигации номиналом 10 000 USD с купонной ставкой 5%. Пусть со дня последней купонной выплаты прошло 108 дней, а сама бумага относится к муниципальным обязательствам.

НКД = 10 000 USD × [5% /100%] × [108/360] = 150 USD

⚡ Важно! Инвестируя в облигации США, необходимо изучить налогообложение доходов, полученных от их покупки, продажи, а также выплат по купону. Например, в случае бескупонных дисконтных облигаций все равно высчитывается накопленный купонный доход, который выражается в виде разницы между ценой облигации в начале и конце года.

Как платить налог?

С 1 января 2021 г. все доходы, полученные от инвестиций в облигации, будут облагаться в России налогом по ставке 13%. Это касается в том числе и накопленного купонного дохода, который покупатель облигаций может отнести к своим расходам, а продавец – к доходам. Правило действует независимо от года выпуска облигаций, за инвестора все операции по удержанию налога с НКД должен сделать российский брокер. Владельцы ИИС, выбравшие налоговую льготу типа Б, оказываются в выигрышной ситуации, так как предполагается, что их купонные доходы будут освобождены от уплаты налога.

О фондах облигаций

Фонды облигаций можно рассматривать как мозаику, состоящую из множества обязательств – порой сотен и даже тысяч отдельных бумаг. Понятно, что при такой высокой диверсификации банкротство даже нескольких эмитентов не окажет существенного влияния на котировки паев фонда и главными для дохода инвестора будут рыночные условия.

В отличие от отдельных облигаций, паи фондов не привязаны к номиналу и выражаются не в процентах, а в единицах валюты. Т.е. они торгуются как акции, и могут стоить, скажем, 1500 рублей или 65 долларов. Вся стоимость пая уже заложена в текущую цену – накопленного купонного дохода, а также чистой и грязной цены здесь нет. Этот принцип соблюдается и в мировых взаимных/биржевых фондах облигаций, и в российских аналогах.

Простые инвестиции от СберБанка — это доступные и понятные финансовые продукты, которые позволяют легко начать инвестировать, даже если у вас нет опыта в этой области. К таким инвестициям относятся:

- Паевые инвестиционные фонды (ПИФы) — коллективные инвестиции, управляемые профессиональными менеджерами.

- Индивидуальные инвестиционные счета (ИИС) — счета с налоговыми льготами для долгосрочных вложений.

- Робо-советники — автоматизированные системы для создания инвестиционных портфелей с минимальным участием клиента.

- Депозиты с повышенной доходностью — фиксированный доход при низком уровне риска.

- Облигации — долговые инструменты с фиксированным доходом.

Эти продукты позволяют начать инвестировать с минимальными усилиями и рисками, с возможностью получения дохода при разных уровнях риска.